台积电 ADR 股价换算、折溢价分析 16年历史数据回测

这几天台积电 ADR 出现罕见的折价情形,有点好奇历史上这个情况到底常不常见,后续涨跌的机率?有没有套利空间?所以花了点时间跑了一下相关的回测

台积电: 2330

这个应该不需要介绍吧,台股权重最高的一支股票,占了 0050 近 50% 的权重,台湾最重要的一间公司,全球第一大晶圆代工厂,就算不投资股票的人也不会不认识它

台积电 ADR: TSM

简单说明一下 ADR,全名「American Depositary Receipts」,中文为「美国存托凭证」, 为「非」美国企业在美国证券交易市场发行的交易凭证,存托凭证属于衍生性金融商品,并不是真正的股票

台积电在美国发行的 ADR 代码为 TSM,属于费城半导体,在 SOXX 占有约 4.3%的权重

股价换算

台积电 ADR 和台股台积电换算的比例为 1:5,也只是说 1股台积电 ADR 等同于 5股台积电,以 3/11 收盘价来看,TSM 价格为 101.41,汇率为 28.3,换算后为 573.98,小于当天台积电收盘价为 575,为小幅度的折价

回测时间 2006-05-16 ~ 2022-03-11 (时间约 16年)

会从 2006 年开始回测的原因是 yfinance 在之前汇率的资料有一段空白,懒得再去找其他资料源,而且太久之前的资料可能也比较不具参考价值

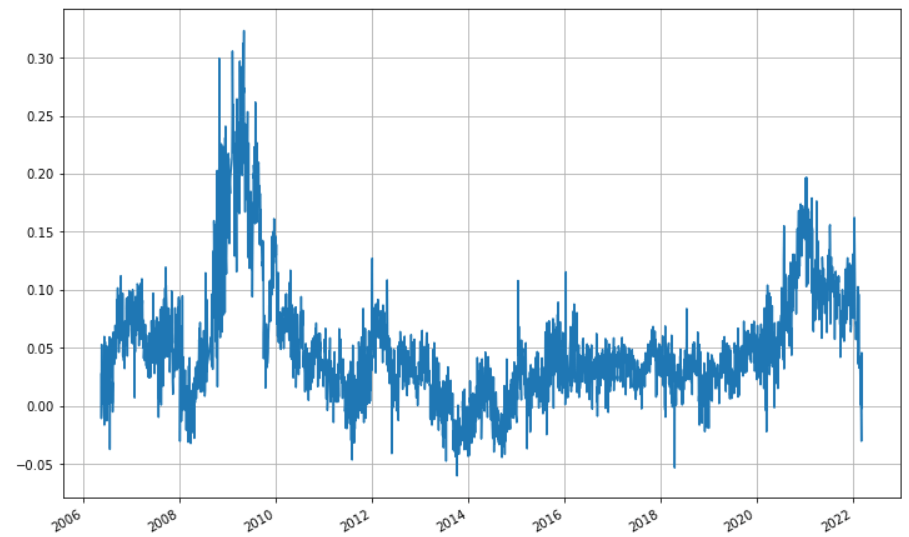

折溢价比例

溢价指的是 ADR 价格大于台股,下图��中值会大于0,值愈大代表溢价程度愈大

折价指的是台股价格大于 ADR,下图中值会小于0,值愈小代表折价程度愈大

折溢价分布直方图

简易表格

| 溢价 | 折价 | ||

|---|---|---|---|

| 溢价时间比例 | 89.7% | 折价时间比例 | 10.3% |

| 最大溢价 | 32.3% | 最大折价 | 6.0% |

从这个回测结果可以看到:溢价是常态,和一般的认知相同

再看一下波动率

| 年化波动率(Daily) | |

|---|---|

| 2330 | 27.38% |

| TSM | 34.97% |

有点意外,这个差距还不算小,换言之,ADR 的涨跌比台积电本身来得大,还有点差距

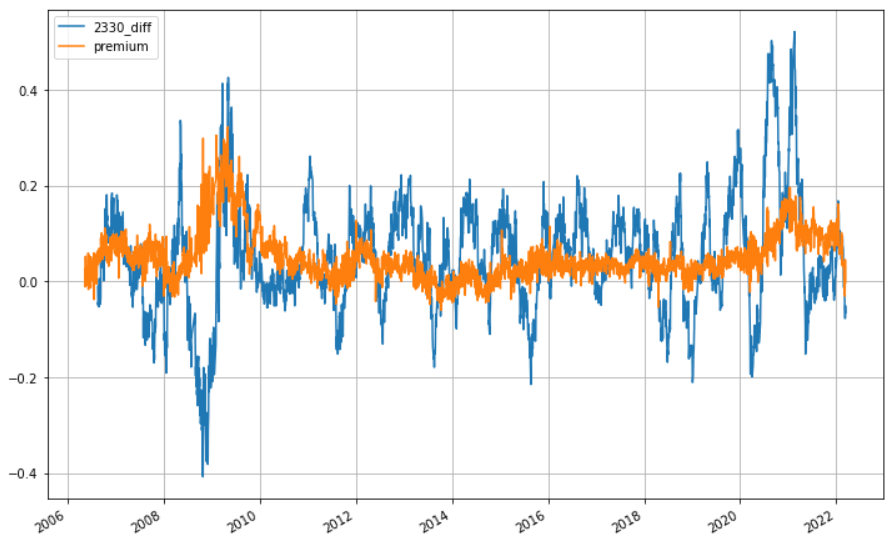

折溢价比例 VS 持有 2330 三个月的报酬率

将持有 2330 三个月的报酬率和折溢价比例的图叠在一起

大致可以看出当台积电涨幅较大的时候较容易产生较大的溢价情形,彼此有低度正相关

套利?

讨论折溢价一般人想到的大概就是有没有套利空间

股票换 ADR

刚才的回测可以看到大多数的时间都是溢价情形,如果可以把股票换 ADR 的话,就有套利空间了,但当然不会这么简单, 股票怎么换 ADR 的规定每间公司不同,查了一下,台积电的规定是:必须持有台积电股票1年以上,且占有公司股票0.02%以上的比重,也就是说台积电市值12兆,必须买入台积电24亿台币的股票,且至少放1年时间。 简单的说,小股东就不要想这种事了,大概是大型外资或台积电经营阶层才能做的事

ADR 换股票

这到是可行,不够从历史记录来看,出现机率不高,加上最大的折价也不过 6%,扣掉汇差、买卖手续费、交易税,好像也多少也拿不到多少获利

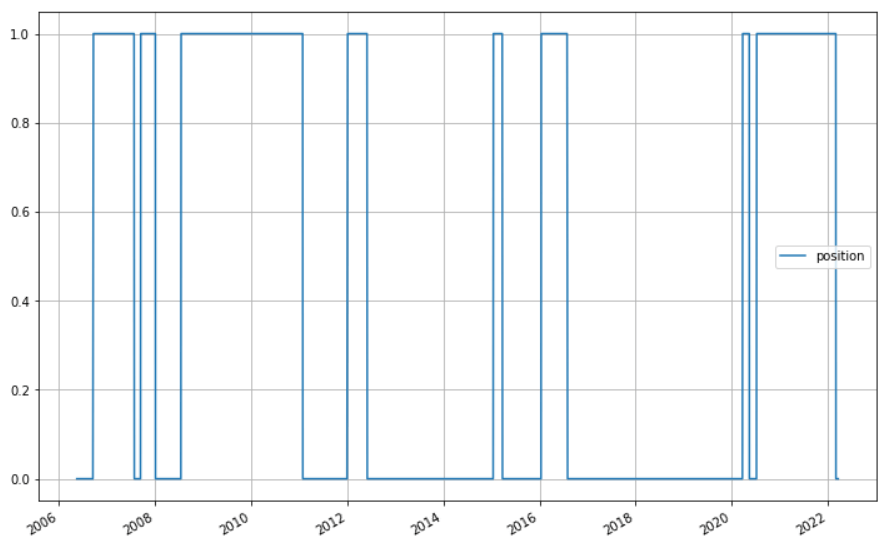

价差交易

换个方向,如果在溢价超过 10%的时候,卖 ADR,买台股,会发生什么事?

写一支程式,在溢价超过 10%的时候,卖 ADR,买台股,然后在溢价变回 0 的时候平仓,有部位为 1,平仓后为 0,绘图如下:

怎么解读?最大的问题就是交易频率太低吧,从这个回测来看,16年来只有8笔交易,虽然每笔都是正报酬,胜率为 100%,但这种价差交易希望的就是能短进短出,每笔交易时间能愈短愈好,看最长的一笔交易甚至超过2年,先是持有成本(融券是要利息的)就不划算了

结论

算没有结论吧,没找出什么比较有效的交易方法,其实原本的文章再长一点,但觉得没什么用就删掉了。

这篇文章又躺在我的草稿快两个礼拜,但既然回测都跑了,就加减看吧,但也算正常啦,如果套利那么好做的话,这个市场就没有人赔钱了