看懂回测绩效,如何评价一个交易策略或投资组合的好坏

可能有些人看到我网站上一堆数据会一头雾水,或者跑完 ffn 报表后,完全看不懂,不知该如何看起。这篇文章主要要谈怎么去解读回测报表

简化说明起见,这篇文章只单纯的看单一商品资料

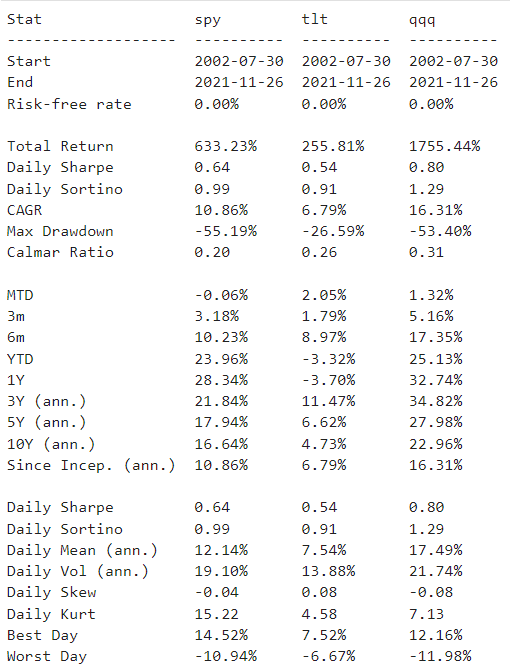

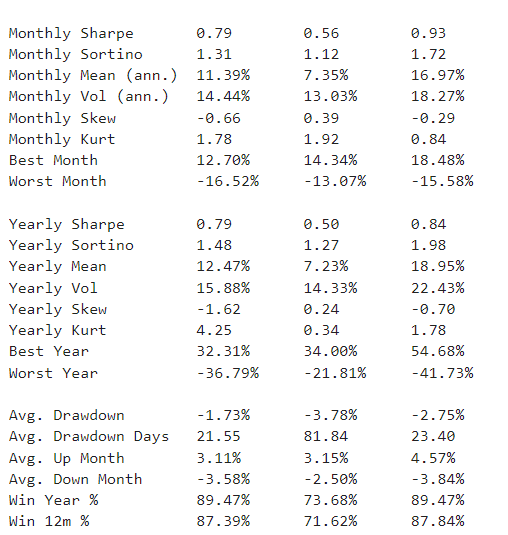

一张 ffn 的统计报表长的像这样,以下是SPY(S&P500指数)、TLT(20年期以上美国公债)、QQQ(Nasdaq指数) 从 2002-07-30 到 2021-11-26 的数据

Max Drawdown (最大亏损)

那个数据最重要? 写过期货程式交易模型的第一个选的一定是它 !!

什么叫 Max Drawdown,顾名思义,就是你最多会赔多少钱

如果你和代操打过交道,一个「有良心」的代操问的第一句话会是「你最多愿意赔多少 ?」

在谈获利之前先谈亏损是投资不变的前提,如果你最多只愿意赔 30%,但这个交易策略可能会赔到 50%,即使这个策略的报酬率一年可以翻两、三倍也没有用,因为不适合你

Max Drawdown 就一定最重要吗 ? 其实也不见得,主要是金额大小和这笔钱对你重不重要,就像买乐透(或选择权买权),它的 Max Drawdown 是 100%,代表有可能钱丢到水里拿不回来,但是还是很多人买,因为大家在买乐透前其实已经有这样的认知,通常也不会一次花太多钱。面对一个高风险高报酬率的交易策略,投资一点真的赔掉也不会影响你正常生活的钱其实无伤大雅。

| SPY | TLT | QQQ | |

|---|---|---|---|

| Max Drawdown | -55.19% | -26.59% | -53.40% |

股票型 ETF 的 Max Drawdown 都超过 50% (发生在2000年网路泡沫和2008的金融风暴)�,你如果要把钱全压在股市,即使是风险较低的 ETF 都应该要有资产会腰产的心理准备

Total return (总报酬率)

就总报酬率,应该没有什么好说

| SPY | TLT | QQQ | |

|---|---|---|---|

| Total return | 633.23% | 255.81% | 1755.44% |

代表如果你在 2002-07-30 买了 100 美金的SPY,然后就把看盘软体删了,过了 19 年,现在这个帐户的净值有 733.23 美金。 (733.23-100)/100 = 633.23%

如果在 19 年前念头把买 SPY 改成买 QQQ,现在帐户的金额会差了三倍

年化报酬率

CAGR、Daily Mean (ann.)、Monthly Mean (ann.)、Yearly Mean (ann.) 都是年化报酬率

ann. => annualized 年化

所以这几个差在哪里 ?

| SPY | TLT | QQQ | |

|---|---|---|---|

| CAGR | 10.86% | 6.79% | 16.31% |

| Daily Mean (ann.) | 12.14% | 7.54% | 17.49% |

| Monthly Mean (ann.) | 11.39% | 7.35% | 16.97% |

| Yearly Mean (ann.) | 12.47% | 7.23% | 18.95% |

CAGR

CAGR 是用 Total return (总报酬率) 下去计算的,所以很容易受到开始和结束的时间影响,像是你明明算的是19年的报酬率,但是统计的最后一天突然大涨或大跌,影响到最后的净值,就很容易高估或低估实际的报酬率

Daily, Monthly, Year Mean (ann.)

看名称也很容易理解,就是资料看的是以日还是月还是年为单位,如果你是每天都在看盘的投资人,你应该看的就是 Daily,如果你大概一个月看盘一次,你应该看的就是 Monthly,如果你基本上不看盘,那看 Yearly 就够了,但这三个报酬率通常也不会差太多

年化波动率

投资不外乎两个要求,提高报酬,降低风险,报酬看的是报酬率,风险看的就是波动率

波动率要求的愈低愈好,正常来说你看到一个高报酬率的交易策略,波动不太可能太低,但波动很高的交易策略,报酬率可能会很低,完全符合以前说的

高报酬 一定是 高风险

高风险 不一定 高报酬

对岸很流行: 复利是一场「 谎言 」

复利到底是不是谎言取决于波动,一个波动非常高的交易策略,复利是没有意义的,要让复利的效果出来就必须让交易「稳定」获利,也就是波动必须要小

| SPY | TLT | QQQ | |

|---|---|---|---|

| Daily Vol (ann.) | 19.10% | 13.88% | 21.74% |

| Monthly Vol (ann.) | 14.44% | 13.03% | 18.27% |

| Yearly Vol (ann.) | 15.88% | 14.33% | 22.43% |

Daily, Monthly, Year Vol (ann.)

和报酬率一样,也分日、月、年,通常单位时间比较长,波动率会小一点,就像盯盘比较紧的人比较会感受到波动,原理是一样的

CAGR, Daily Mean (ann.) 和波动率的关系

在波动小时,CAGR 和 Daily Mean 两者的数值差异很小,但是当波动大时,就会有较大的差异出现,举个例子,当先下跌50%再上涨50%(先上涨50%再下跌50%也是一样),以 Daily Mean 的角度来看,报酬率是 0%,但以 CAGR 的角度是 1*1.5*0.5 = 0.75 => -25%,Daily Mean 比较像是数学模型,CAGR 比较像是现实生活,要让两者的差异降低的关键也是波动率

Sharpe (夏普值)

公式: Sharpe = Mean / Vol

为什么 Sharpe 值重要 ? 刚才才说过 投资不外乎两个要求,提高报酬,降低风险,Sharpe 值就直接把这两个值相除了

只看 Sharpe 值其实意义也不大,报酬 30% & 波动 30% 和 报酬 3% & 波动 3% 的商品,Sharpe 值都是 1,但两者意义是完全不一样的

Sortino Ratio (索提诺比率)

只看跌幅的 Sharpe 值

原理是认为投资人只在意「负报酬的波动」而不在意「正报酬的波动」,所以不需要计算涨幅的部份,因为 Vol 变小,所以值会比 Sharpe 大。参考就好,我还是习惯看 Sharpe 值

Calmar Ratio (卡玛比率)

把 Sharpe 值的分母改成最大亏损,分母变大了,所以值会比 Shapre 小。参考就好,我还是习惯看 Sharpe 值

其他

没写到就是我认为不是那么重要的

结论

准备开始写资产配置的介绍文,这篇算是预备知识吧,写文章的速度好慢,继续拖稿中...