看懂回測績效,如何評價一個交易策略或投資組合的好壞

可能有些人看到我網站上一堆數據會一頭霧水,或者跑完 ffn 報表後,完全看不懂,不知該如何看起。這篇文章主要要談怎麼去解讀回測報表

簡化說明起見,這篇文章只單純的看單一商品資料

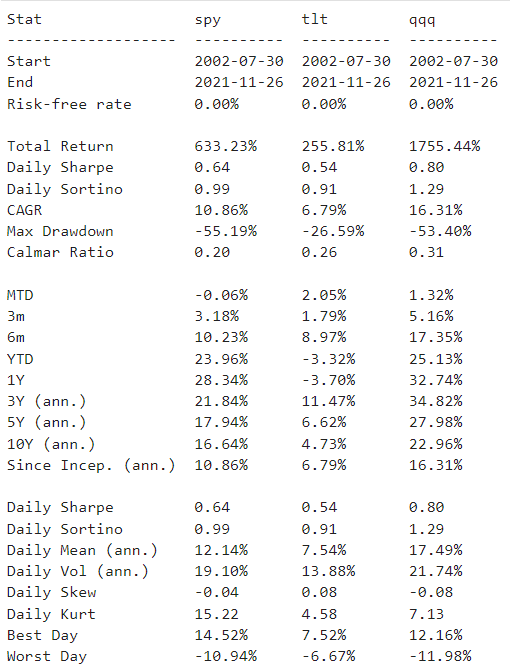

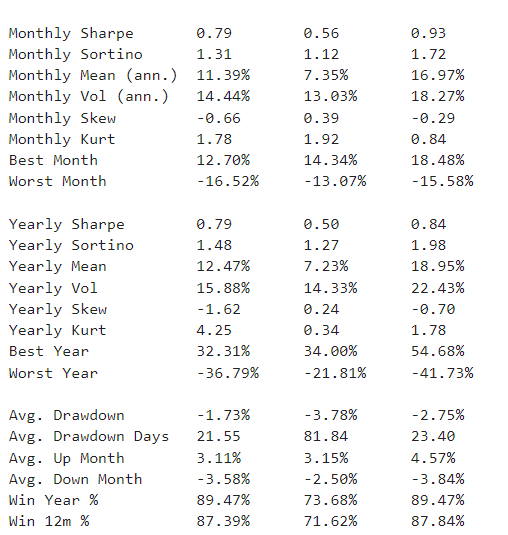

一張 ffn 的統計報表長的像這樣,以下是SPY(S&P500指數)、TLT(20年期以上美國公債)、QQQ(Nasdaq指數) 從 2002-07-30 到 2021-11-26 的數據

Max Drawdown (最大虧損)

那個數據最重要? 寫過期貨程式交易模型的第一個選的一定是它 !!

什麼叫 Max Drawdown,顧名思義,就是你最多會賠多少錢

如果你和代操打過交道,一個「有良心」的代操問的第一句話會是「你最多願意賠多少 ?」

在談獲利之前先談虧損是投資不變的前提,如果你最多只願意賠 30%,但這個交易策略可能會賠到 50%,即使這個策略的報酬率一年可以翻兩、三倍也沒有用,因為不適合你

Max Drawdown 就一定最重要嗎 ? 其實也不見得,主要是金額大小和這筆錢對你重不重要,就像買樂透(或選擇權買權),它的 Max Drawdown 是 100%,代表有可能錢丟到水裏拿不回來,但是還是很多人買,因為大家在買樂透前其實已經有這樣的認知,通常也不會一次花太多錢。面對一個高風險高報酬率的交易策略,投資一點真的賠掉也不會影響你正常生活的錢其實無傷大雅。

| SPY | TLT | QQQ | |

|---|---|---|---|

| Max Drawdown | -55.19% | -26.59% | -53.40% |

股票型 ETF 的 Max Drawdown 都超過 50% (發生在2000年網路泡沫和2008的金融風暴),你如果要把錢全壓在股市,即使是風險較低的 ETF 都應該要有資��產會腰產的心理準備

Total return (總報酬率)

就總報酬率,應該沒有什麼好說

| SPY | TLT | QQQ | |

|---|---|---|---|

| Total return | 633.23% | 255.81% | 1755.44% |

代表如果你在 2002-07-30 買了 100 美金的SPY,然後就把看盤軟體刪了,過了 19 年,現在這個帳戶的淨值有 733.23 美金。 (733.23-100)/100 = 633.23%

如果在 19 年前念頭把買 SPY 改成買 QQQ,現在帳戶的金額會差了三倍

年化報酬率

CAGR、Daily Mean (ann.)、Monthly Mean (ann.)、Yearly Mean (ann.) 都是年化報酬率

ann. => annualized 年化

所以這幾個差在哪裏 ?

| SPY | TLT | QQQ | |

|---|---|---|---|

| CAGR | 10.86% | 6.79% | 16.31% |

| Daily Mean (ann.) | 12.14% | 7.54% | 17.49% |

| Monthly Mean (ann.) | 11.39% | 7.35% | 16.97% |

| Yearly Mean (ann.) | 12.47% | 7.23% | 18.95% |

CAGR

CAGR 是用 Total return (總報酬率) 下去計算的,所以很容易受到開始和結束的時間影響,像是你明明算的是19年的報酬率,但是統計的最後一天突然大漲或大跌,影響到最後的淨值,就很容易高估或低估實際的報酬率

Daily, Monthly, Year Mean (ann.)

看名稱也很容易理解,就是資料看的是以日還是月還是年為單位,如果你是每天都在看盤的投資人,你應該看的就是 Daily,如果你大概一個月看盤一次,你應該看的就是 Monthly,如果你基本上不看盤,那看 Yearly 就夠了,但這三個報酬率通常也不會差太多

年化波動率

投資不外乎兩個要求,提高報酬,降低風險,報酬看的是報酬率,風險看的就是波動率

波動率要求的愈低愈好,正常來說你看到一個高報酬率的交易策略,波動不太可能太低,但波動很高的交易策略,報酬率可能會很低,完全符合以前說的

高報酬 一定是 高風險

高風險 不一定 高報酬

對岸很流行: 複利是一場「 謊言 」

複利到底是不是謊言取決於波動,一個波動非常高的交易策略,複利是沒有意義的,要讓複利的效果出來就必須讓交易「穩定」獲利,也就是波動必須要小

| SPY | TLT | QQQ | |

|---|---|---|---|

| Daily Vol (ann.) | 19.10% | 13.88% | 21.74% |

| Monthly Vol (ann.) | 14.44% | 13.03% | 18.27% |

| Yearly Vol (ann.) | 15.88% | 14.33% | 22.43% |

Daily, Monthly, Year Vol (ann.)

和報酬率一樣,也分日、月、年,通常單位時間比較長,波動率會小一點,就像盯盤比較緊的人比較會感受到波動,原理是一樣的

CAGR, Daily Mean (ann.) 和波動率的關係

在波動小時,CAGR 和 Daily Mean 兩者的數值差異很小,但是當波動大時,就會有較大的差異出現,舉個例子,當先下跌50%再上漲50%(先上漲50%再下跌50%也是一樣),以 Daily Mean 的角度來看,報酬率是 0%,但以 CAGR 的角度是 1*1.5*0.5 = 0.75 => -25%,Daily Mean 比較像是數學模型,CAGR 比較像是現實生活,要讓兩者的差異降低的關鍵也是波動率

Sharpe (夏普值)

公式: Sharpe = Mean / Vol

為什麼 Sharpe 值重要 ? 剛才才說過 投資不外乎兩個要求,提高報酬,降低風險,Sharpe 值就直接把這兩個值相除了

只看 Sharpe 值其實意義也不大,報酬 30% & 波動 30% 和 報酬 3% & 波動 3% 的商品,Sharpe 值都是 1,但兩者意義是完全不一樣的

Sortino Ratio (索提諾比率)

只看跌幅的 Sharpe 值

原理是認為投資人只在意「負報酬的波動」而不在意「正報酬的波動」,所以不需要計算漲幅的部份,因為 Vol 變小,所以值會比 Sharpe 大。參考就好,我還是習慣看 Sharpe 值

Calmar Ratio (卡瑪比率)

把 Sharpe 值的分母改成最大虧損,分母變大了,所以值會比 Shapre 小。參考就好,我還是習慣看 Sharpe 值

其他

沒寫到就是我認為不是那麼重要的

結論

準備開始寫資產配置的介紹文,這篇算是預備知識吧,寫文章的速度好慢,繼續拖稿中...