資產為什麼要配置債券?回測S&P500加20年期以上美國公債ETF

兩年前工作到職業倦怠,丟了辭呈跑去台灣人工智慧學校當了四個月的學生,期末和某間投信合作,做的是美國股債配置的專題。當時投信給的 benchmark 是 SPY(50%)+TLT(50%),據說這是一般法人在評測交易策略的標準。

應該很多人都和我當時有一樣的疑問,為什麼不是 SPY(100%),這樣的股債配置��真的有比單純的持有大盤 ETF 好嗎?

簡單先介紹一下 TLT

SPY 是這個 blog 的好朋友,應該不需要再介紹它了

TLT 成立於 2002 年,全名 iShares 20+ Year Treasury Bond ETF,是由 iShare 發行並追蹤複製 ICE 美國國債20+年期債券指數的債券型ETF。

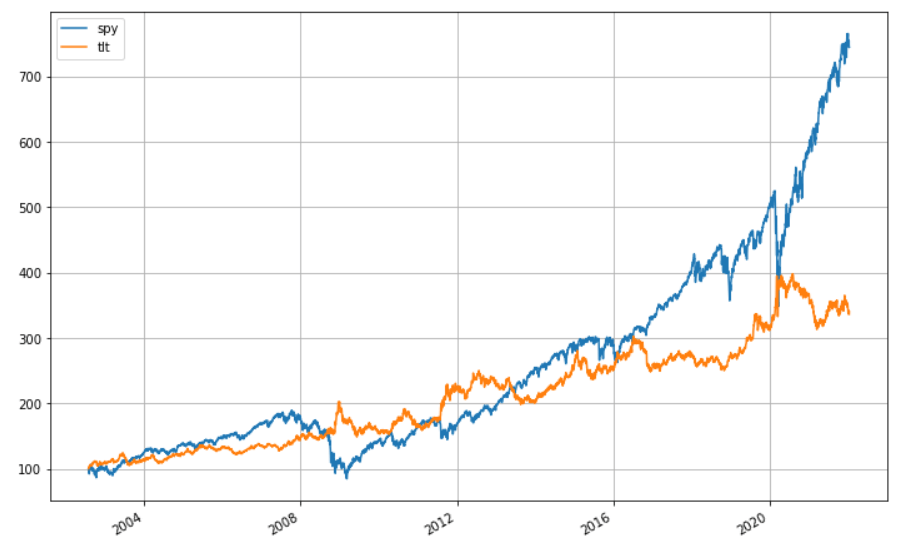

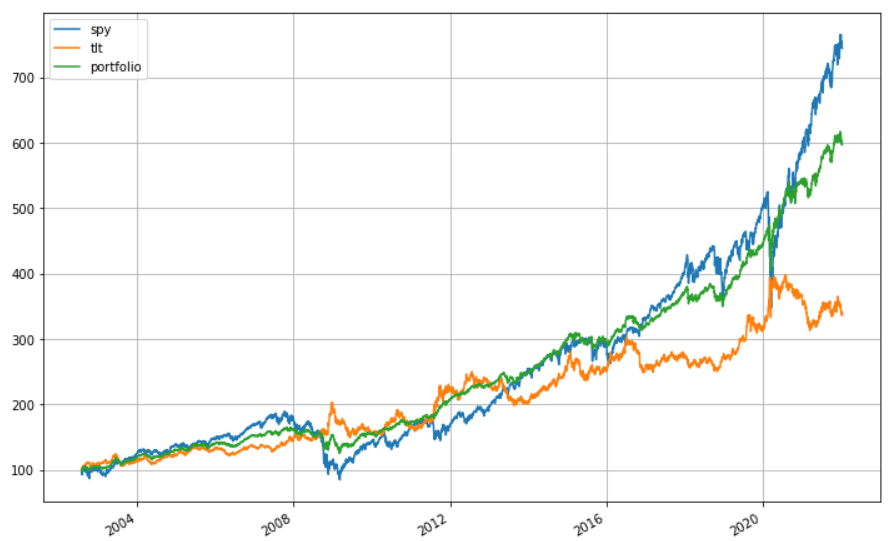

不多說廢話,直接績效圖,回測時間用 2002-07-30(TLT 的上市日) ~ 2022-01-14 , 時間約19年半

SPY vs TLT 走勢圖

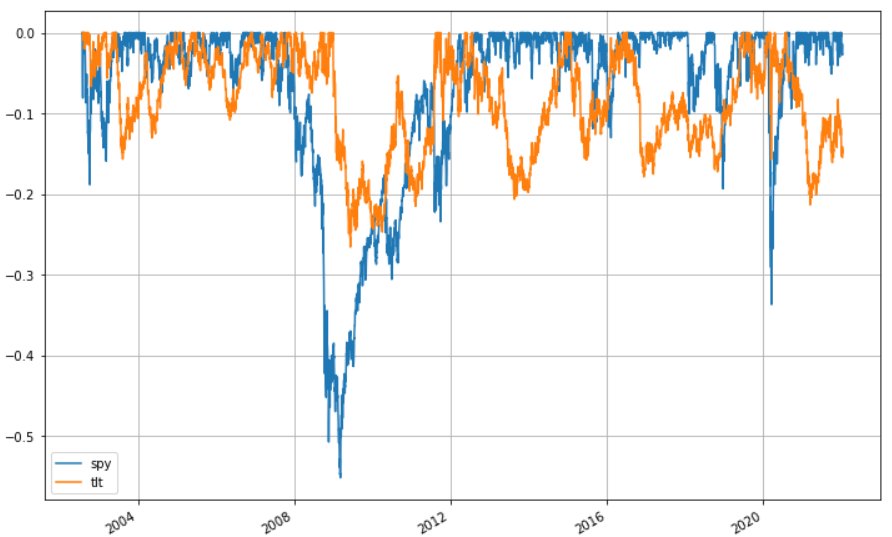

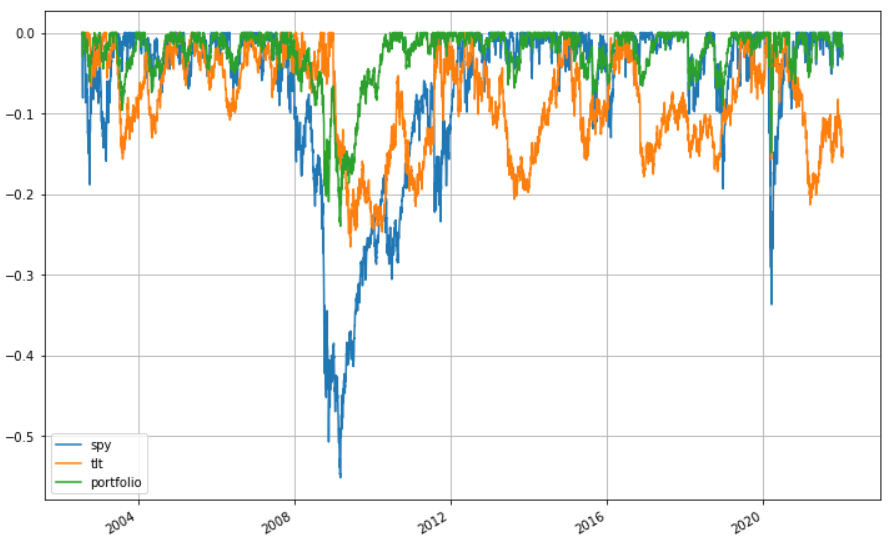

SPY vs TLT 最大虧損

| ETF | 總報酬率 | 最大虧損 | CAGR | 年化報酬率(Daily) | 年化波動率(Daily) | 夏普值(Daily) |

|---|---|---|---|---|---|---|

| SPY | 645.02% | -55.19% | 10.87% | 12.15% | 19.09% | 0.64 |

| TLT | 236.67% | -26.59% | 6.44% | 7.21% | 13.89% | 0.52 |

小評 partⅠ

- TLT 在最大虧損和夏普值比 SPY 好,明顯風險較低,波動較小

- 但很難忽略兩者報酬率的差距,持有近20年結果是報酬差了快三倍

所以到底為什麼要買 TLT?

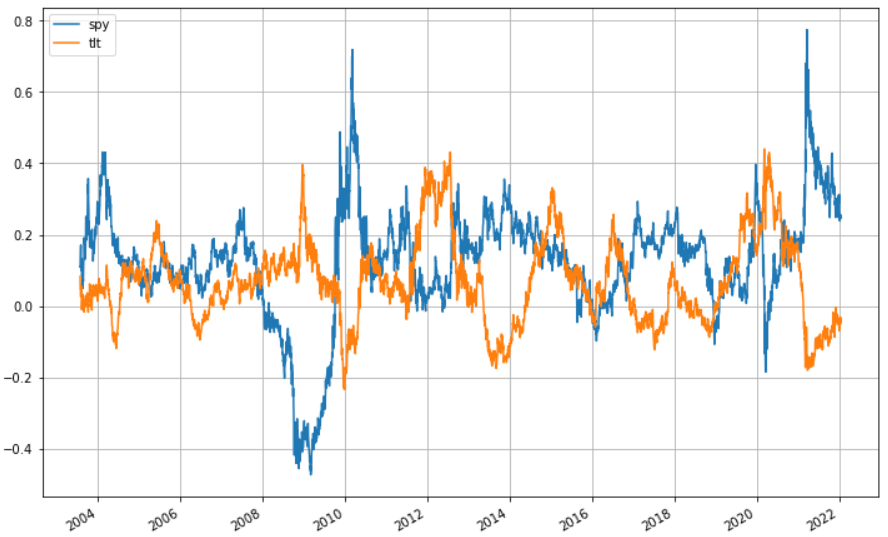

看了這張圖應該會開始有點感覺

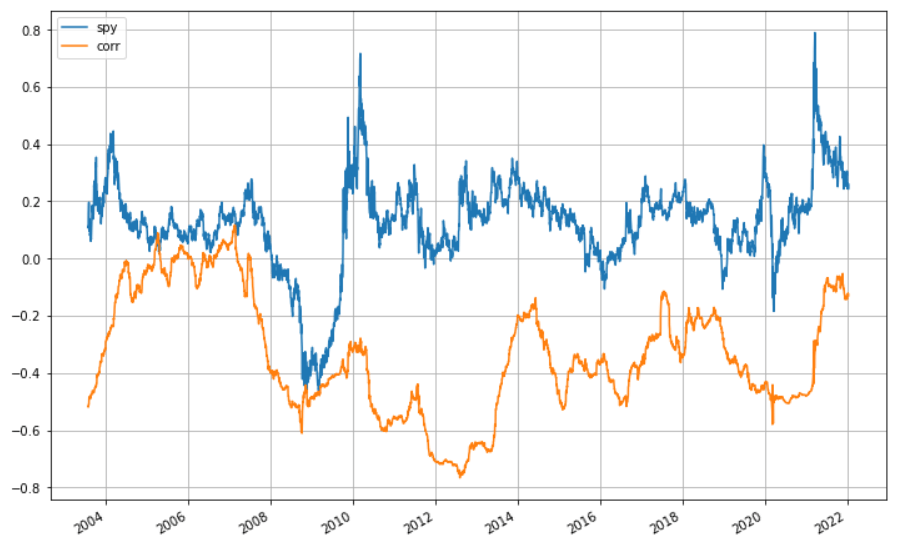

持有一年(252個交易日)的報酬率

上圖藍線是 SPY,橘線是 TLT,從圖上大致可以看出,兩者有某種程度的負相關,也就是在 SPY 下跌的時候,常常看到 TLT 是上漲的,最明顯的是 2008 的金融風暴,當時 SPY 的年報酬率有一大段時間都在 -20% ~ -40%,但同時 TLT 的年報酬率都有近 20%上下,但同樣的,當 SPY 開始上漲, TLT 反而開始跌了

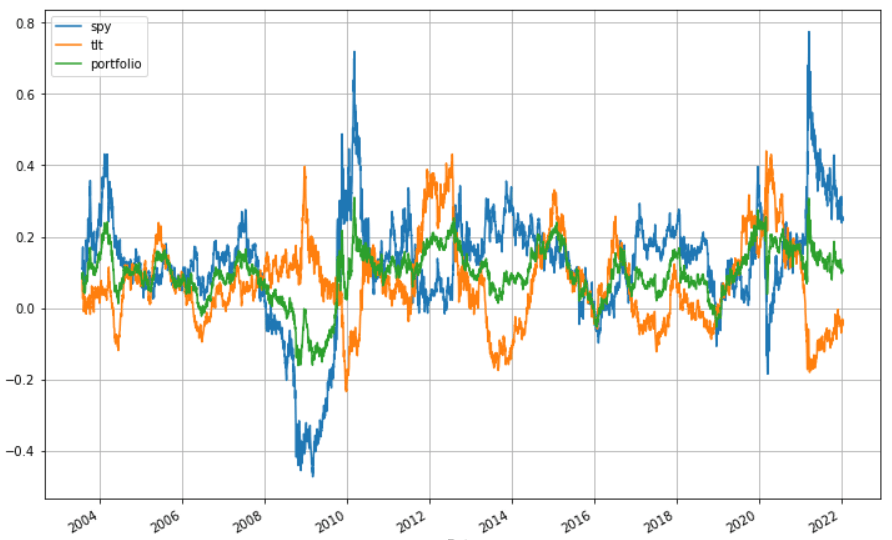

再畫上一條 SPY(50%)+ TLT(50%)的綠線如下

應該不太需要多解釋什麼,綠色這條線很明顯比藍、橘兩條線看起來平緩多了..

然後寫支程式持有 SPY(50%)+TLT(50%) 和 SPY 和 TLT 的走勢圖比較,條件為分別持有 50%,當漲破 60% 或跌破 40% 的時候做再平衡,19年半來只需要做再平衡 8次

SPY vs TLT vs SPY(50%)+TLT(50%) 走勢圖

SPY vs TLT vs SPY(50%)+TLT(50%) 最大虧損

| ETF | 總報酬率 | 最大虧損 | CAGR | 年化報酬率(Daily) | 年化波動率(Daily) | 夏普值(Daily) |

|---|---|---|---|---|---|---|

| SPY | 645.02% | -55.19% | 10.87% | 12.15% | 19.09% | 0.64 |

| TLT | 236.67% | -26.59% | 6.44% | 7.21% | 13.89% | 0.52 |

| SPY(0.5)+TLT(0.5) | 497.33% | -23.99% | 9.62% | 9.61% | 9.11% | 1.05 |

這裏值得注意的重點是

- 最大虧損僅有 -23.99%,比 SPY 低很好理解,但它比單獨的持有 TLT 還低

- 波動率僅有 9.11%,夏普值為 1.05,明顯的勝過單獨持有 SPY 或 TLT

- CAGR 意外的沒有差 SPY 很多,其實也不難理解,因為波動較低,在 SPY 大幅虧損的當下虧損較小,所以在開始上漲的時候基準點較高,所以會拉高總報酬率

分別持有 50% 是最佳比例嗎?

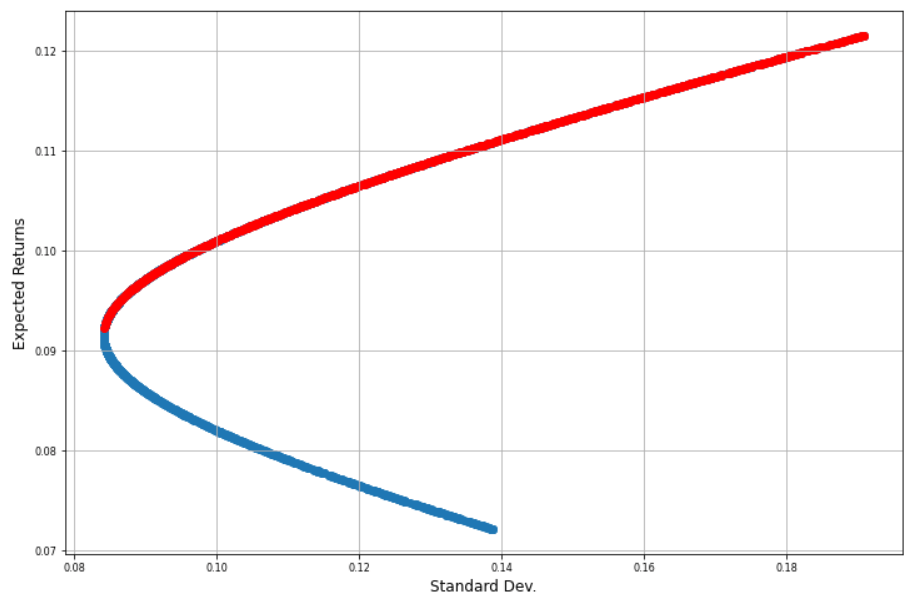

念過經濟學的應該都學過效率前緣,就同樣的再寫一支程式來回測吧..

效率前緣

X軸是標準差(波動率),Y軸是報酬率,紅線是效率前緣。負相關的圖果然漂亮,看的出來標準差(波動率)還可以再低,估計在 8.5%左右,直接截圖結果數據

回測結果如果要求的風險最低的話,SPY 比重約為 0.4~0.42 之間,用 SPY(41%)+TLT(59%) 重跑一次程式,結果如下

| ETF | 總報酬率 | 最大虧損 | CAGR | 年化報酬率(Daily) | 年化波動率(Daily) | 夏普值(Daily) |

|---|---|---|---|---|---|---|

| SPY | 645.02% | -55.19% | 10.87% | 12.15% | 19.09% | 0.64 |

| TLT | 236.67% | -26.59% | 6.44% | 7.21% | 13.89% | 0.52 |

| SPY(0.5)+TLT(0.5) | 497.33% | -23.99% | 9.62% | 9.61% | 9.11% | 1.05 |

| SPY(0.41)+TLT(0.59) | 426.32% | -17.72% | 8.91% | 8.91% | 8.57% | 1.04 |

兩者比較

- 最大虧損和波動率又再低了一點,不過同樣報酬率也降了,夏普值持平,個人感覺沒有比較好

- 法人選 SPY(50%)+TLT(50%) 是有道理的

小評 partⅡ

- SPY 和 TLT 在過去 19年半呈現負相關

- SPY(50%)+TLT(50%) 在過去 19年半年化報酬率接近 10%,最大虧損僅 24%,認真的說很可以了,個人認為是還不錯的投資組合

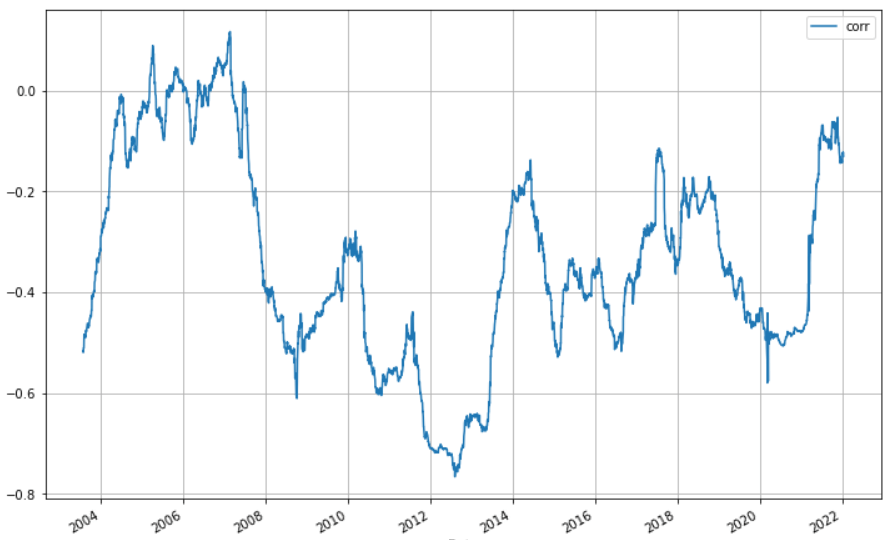

SPY 和 TLT 一直是負相關嗎?

這也是我剛認識這個投資組合的疑問,所以再寫支程式來追蹤這兩支 ETF 的相關係數,條件一樣為持有一年(252個交易日)

好像看不出個所以然來?那把 SPY 的年報酬率疊上去

經濟學學的不好,認真說其實我不知道為什麼,但兩者走勢還蠻接近的,也就是說當 SPY 下跌時,SPY 和 TLT 的負相關會更高,也就是 TLT 漲的機率會更高,但 SPY 上漲,兩者的相關就沒那麼大,TLT 可能會上漲或下跌。

但這不就是我們要的嗎?其實股市在漲的時候,我也不太想理會債券是漲是跌,只要股市在跌的時候,債券會漲就好。

SPY(50%)+TLT(50%) 個人認為算是稱職的 benchmark,要設計出比它好的投資組合其實開始有挑戰性了

備註

- 這篇文章純粹只看歷史數據,不討論升降息和債券殖利率的影響,後面會有文章專門討論這個部份。

- 此資料僅為歷史數據模擬回測,不為未來投資獲利之保證。【免責聲明】