什麼是恐慌指數,簡介VIX波動率指數,回測ETF:VIXY

相信一般投資人都聽過「恐慌指數」這個詞,但這個指數怎麼解讀卻眾說紛紜,恐慌指數原名是 VIX 指數(Volatility Index),這篇文章會簡單介紹 VIX 指數,然後針對追蹤 VIX 指數的 ETF:VIXY 進行回測

VIX 波動率指數 aka 恐慌指數

先看一下 wiki 上的定義:

VIX指數是芝加哥選擇權交易所市場波動率指數的常用簡稱,是個用來衡量標準普爾500指數選擇權波動率的常用指標。其中VIX即為波動率指標英文「Volatility Index」的縮寫。通常被稱為「恐慌指數」或「恐慌指標」,它是了解市場對未來30天市場波動性預期的一種衡量方法。VIX 同時也是這個指數的股票代號

簡單來說這個指數原本是拿來計算波動率的,但為什麼會被稱為「恐慌指數」指數呢?我們先來看一下 VIX 的歷史數據

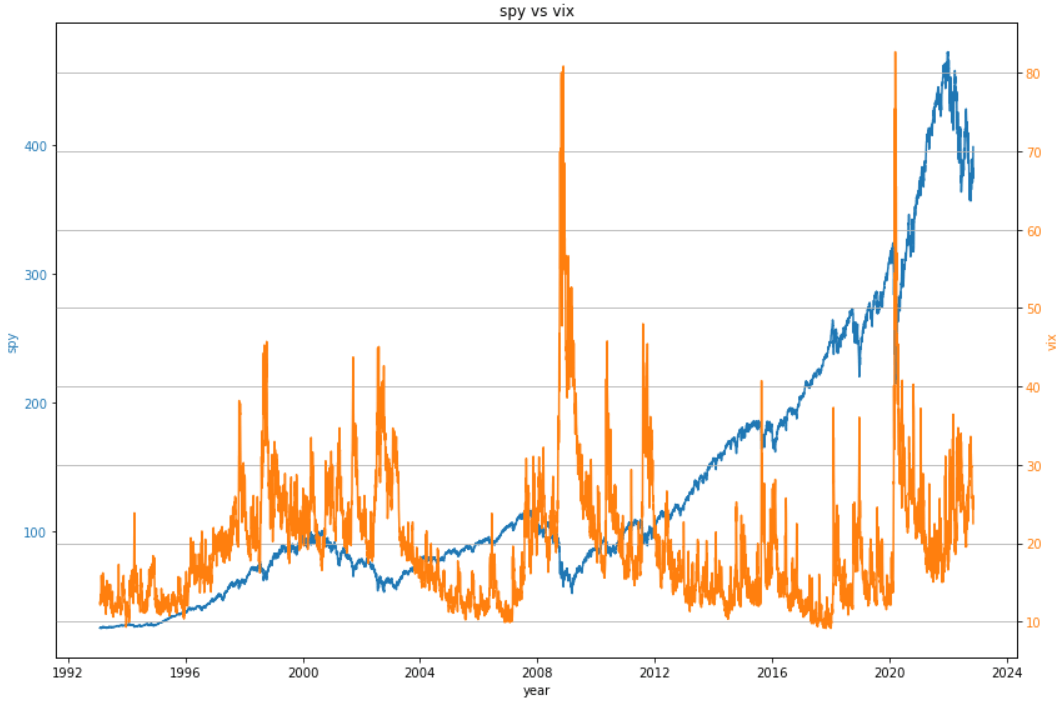

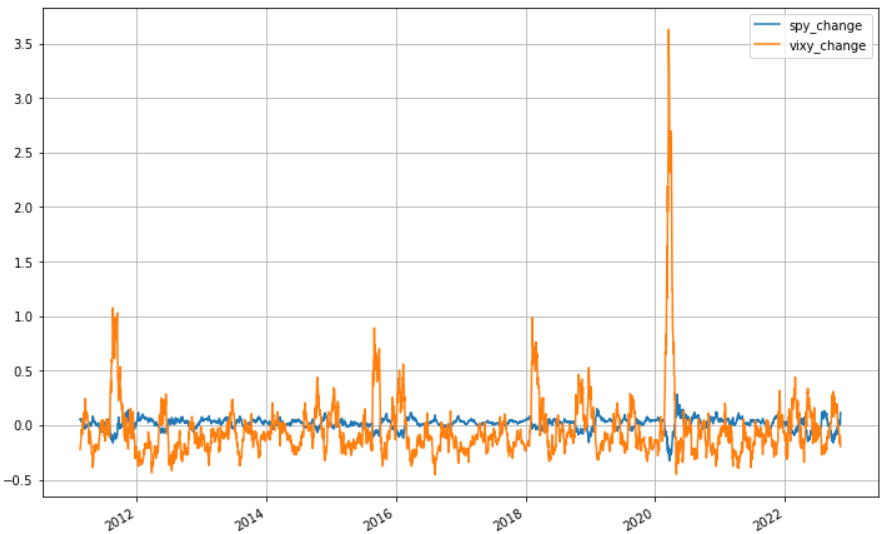

VIX vs SPY 走勢圖

回測時間:1993-01-29 ~ 2022-11-11,約29年

SPY:大家應該都很熟了,就追蹤 S&P500 的 ETF,這個 blog 回測文都用它,因為存在時間最久

這張圖老實說看不出個什麼來,換張圖,將 SPY 平移成前 30 交易日的報酬率

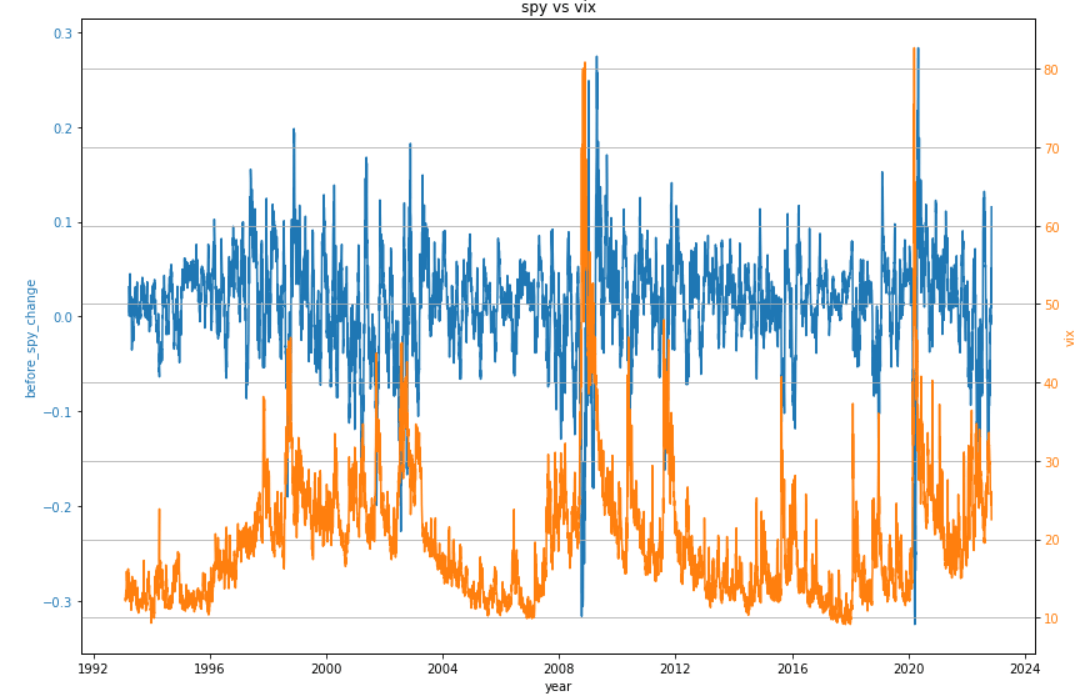

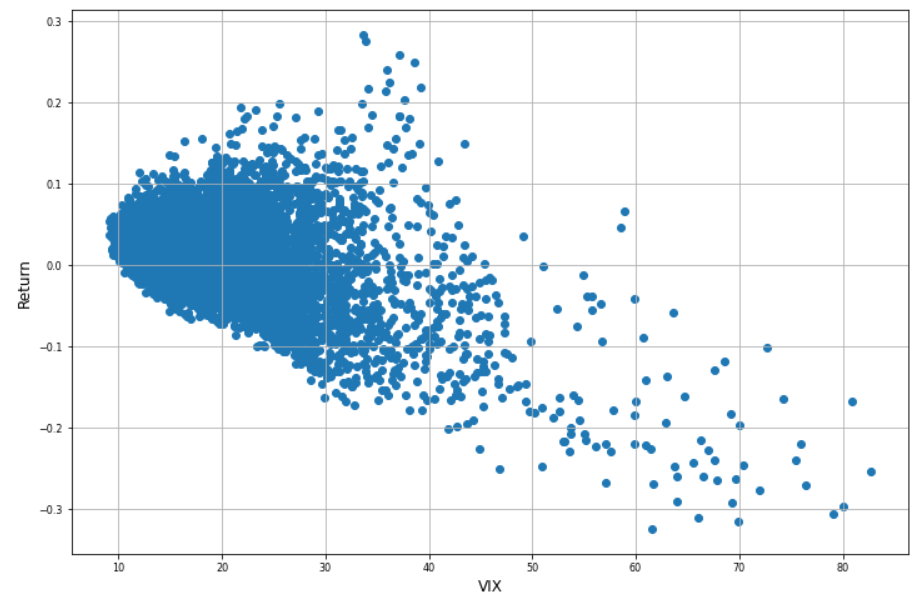

好像有點感覺了,但還是不夠明顯,再換張圖,將 VIX 當成 X 座標,報酬率當成 Y 座標

這張圖就很明顯很好解釋了,先看 X 軸,當VIX(X)偏低時,報酬率(Y)分佈的較為常態,但當VIX(X)偏高時,很明顯報酬率(Y)都是負值,且 X 愈大,Y 愈小

兩者相關係數為 -0.46,換言之,兩者是有因果關係的,股市下跌會造成 VIX 指數上升,還算符合一般印象

VIX 指數能否預測股價?

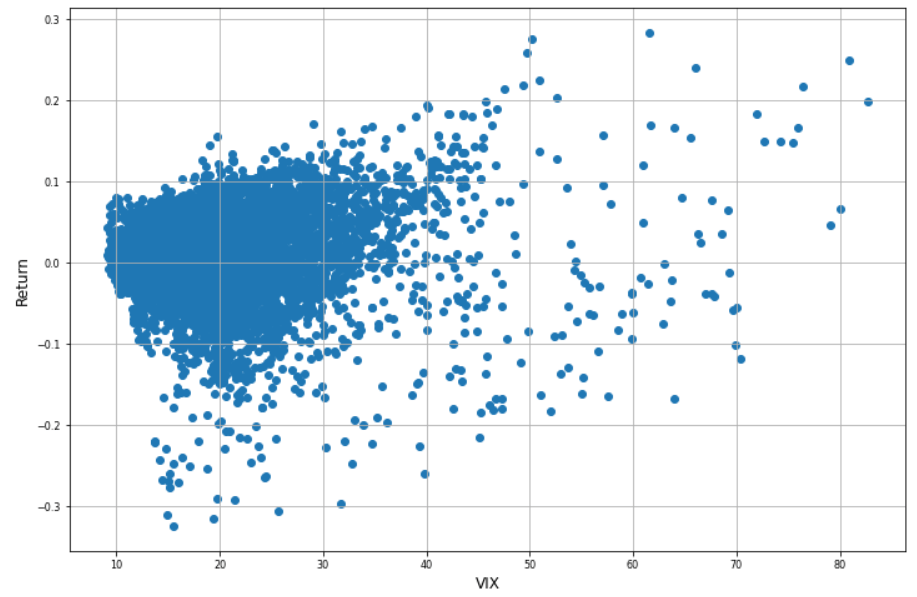

不過前面說的是股價會影響 VIX,這是結果,是落後指標,大多數人比較想知道的是是否能用 VIX 預估未來的股價?

回測其實很簡單,只需要把原來的往前平移 30 個交易日,改成往後平移 30 個交易日就可以了,直接上圖

相關係數為 0.099,從統計的角度來看是零相關,也就是 VIX 無法預測股價,但從圖形上來看,超額報酬都是發生在 VIX 偏高之後,「別人恐懼我貪婪」這句話可以算是成立的。

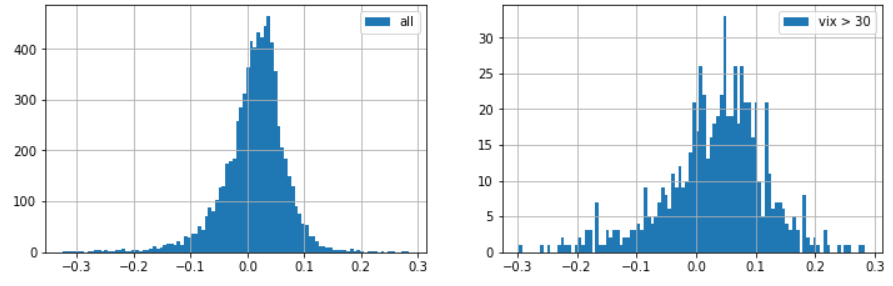

VIX 報酬率分佈圖

再對比兩張圖,圖左為所有 30 個交易日報酬率分佈圖,圖右只取 VIX > 30 的交易日

| 平均值 | 中位數 | 標準差 | |

|---|---|---|---|

| 全部 | 1.23% | 1.80% | 3.26% |

| VIX > 30 | 3.26% | 4.34% | 8.52% |

在 VIX > 30 買入之後的 30 個交易日,平均報酬率略高於總平均值,標準差也高了兩倍多,也符合未來30天市場波動性預期的說法

小結Ⅰ

- 股市下跌會造成 VIX 指數上升,兩者有因果關係

- VIX 大致符合未來30天市場波動性預期

- VIX 偏高無法準確預測股市上漲,但超額報酬都是發生在 VIX 偏高之後

美股 VIX 怎麼買?

所以 美股 VIX 可以投資嗎?該怎麼買?最簡單的方法就是買 ETF,這篇文章先簡介這兩支較常見的 ETF VIXY(正向) SVXY(反向),同時做為回測的標的

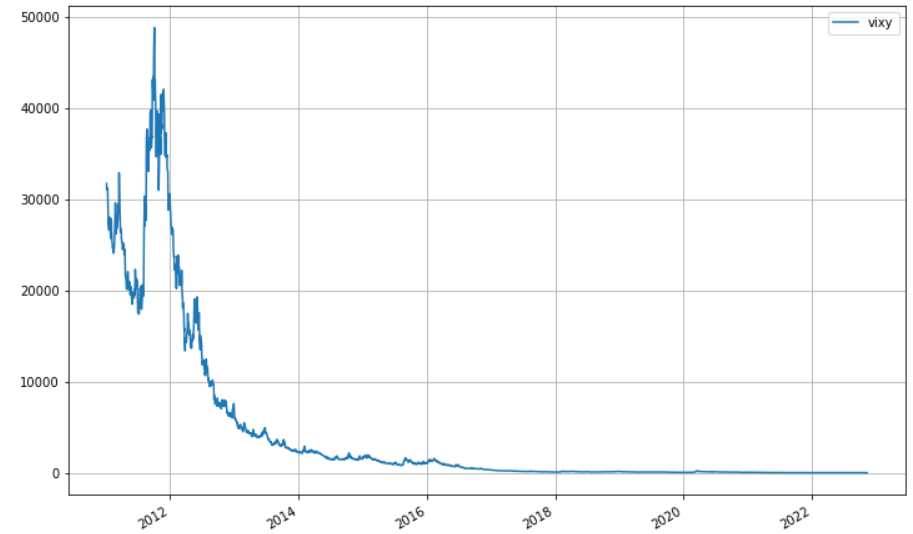

VIXY 簡介

ProShares 發行的波動率指數短期期貨ETF,追蹤的指數是 S&P 500 VIX Short-Term Futures Index,成立時間為 2011/01/03,已成立 12 年

VIXY 走勢圖

嗯,看完這張圖,應該沒有人想投資這樣的標的,沒錯,「正常情況下」還真的不應該買。腦筋動的快的人應該會想到如果反過來買反向 ETF 會怎樣?還真的有反向 ETF,叫做 SVXY

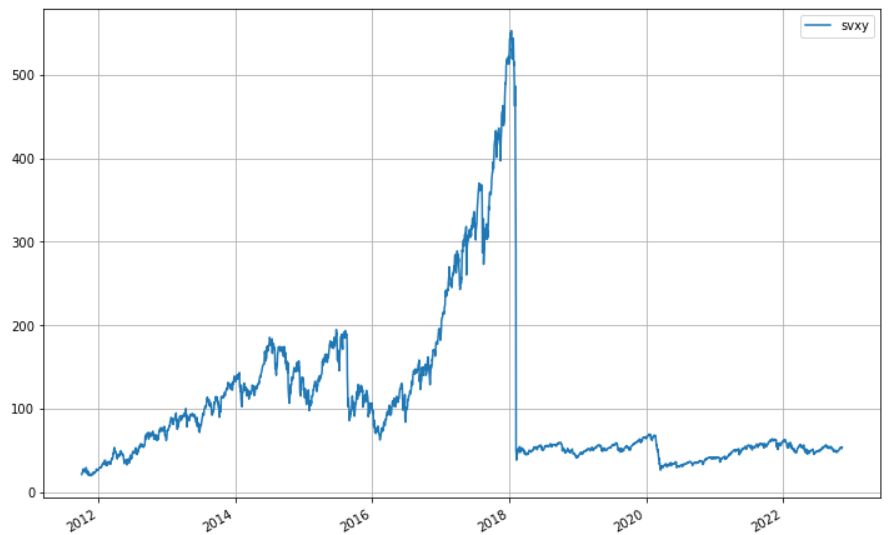

SVXY 簡介

同樣由 ProShares 發行的放空波動率指數短期期貨ETF,追蹤的指數也是 S&P 500 VIX short-term Futures Index,成立時間為 2011/10/03,比 VIXY 晚了幾個月

SVXY 走勢圖

怎麼好像有點怪怪的,怎麼買正向和買反向都不太好,是不是數據錯了?

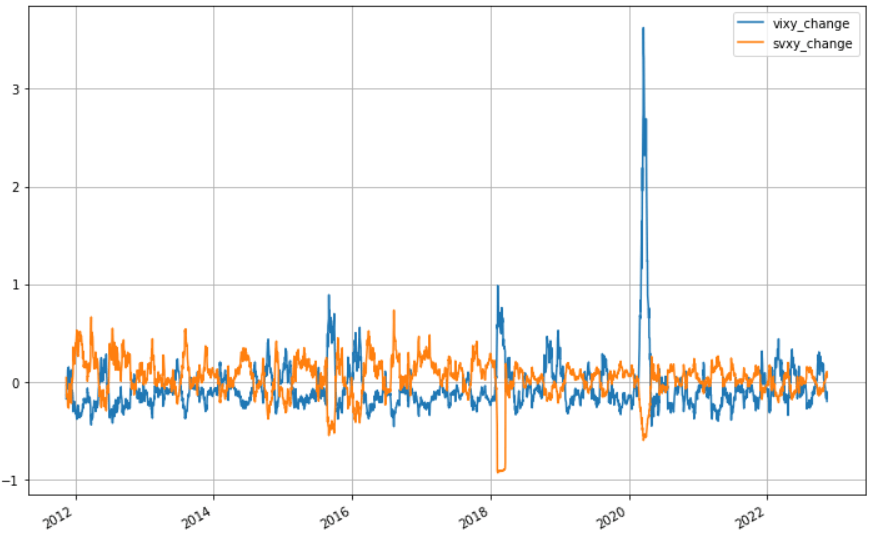

VIXY vs SVXY 持有 30 日報酬率

其實看起來大致上是沒有問題的,就是一個漲一個跌的關係

數據統計

| 總報酬率 | 最大虧損 | CAGR | 年化報酬率(Daily) | 年化波動率(Daily) | |

|---|---|---|---|---|---|

| VIXY | -99.97% | -99.97% | -51.79% | -49.26% | 70.11% |

| SVXY | 155.53% | -95.25% | 8.82% | 32.63% | 60.43% |

從數據統計一看就知道問題出在哪裏?就是波動率太高的關係,看過【槓桿型 ETF 適不適合長期持有?回測 TQQQ】這篇文章的應該有點概念,

詳細解釋起來需要一點篇幅,我預計會寫一篇文章用數學模型解釋複利和波動率之間的關係

小結Ⅱ

- VIXY 長期穩定報酬率為負值

- SVXY 雖然為正值,但波動率過高,CAGR 並不好

- 兩者在「正常情況」下都不適合長期持有

SPY vs VIXY 投資組合

所以追蹤 VIX 的 ETF 到底有什麼用?看過【資產為什麼要配置債券?回測S&P500加20年期以上美國公債ETF】這篇文章的應該有點概念,要降低風險有個簡單的方法就是去找負相關的資產標的,原文用的標的是 TLT,不過和大盤只是中度負相關,然後在今年(2022)完全破功

文章前面談到股市下跌會造成 VIX 指數上升,那像是追蹤 VIX 指數的 VIXY 呢?一樣畫了張持有 30 日報酬率

兩者相關係數為 -0.77,算是高度負相關了

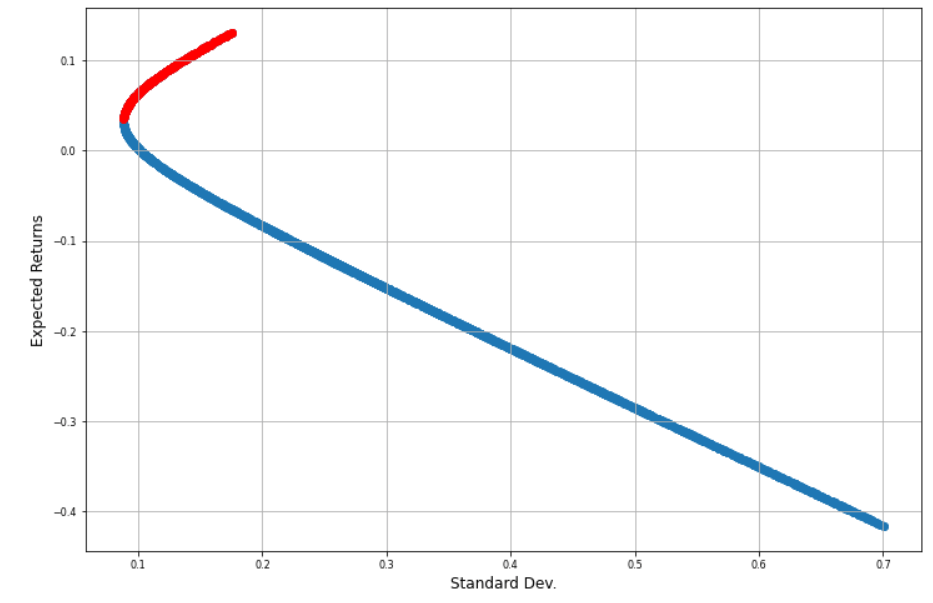

效率前緣

那符合條件了,兩者負相關,兩者的投資組合應該可以有效降低風險吧,直接看看效率前緣圖

雖然有在看這個 blog 的圖應該都看的懂這張圖,但還是解釋一下,當完全持有 SPY 時年報酬率約在 12.8%,年波動率約在 17.7%,也就是曲線的最右上,

當完全持有 VIXY 時,年報酬率約在 -40%,年波動率約在 70%,也就是曲線的最右下,

程式計算最低風險比例在 SPY(83%)和VIXY(17%) 之間,可以將波動降到 3.5% 左右,為完全持有 SPY 的 1/4,換句話說透過資產配置持有高風險的 VIXY 反而有避險的作用

個人認為投資 VIX 相關的 ETF 作用比較像是買選擇權的賣權,做為大盤的避險有一定的作用,但是因為本身期望值為負值的關係,卻會拖累整體報酬率,該怎麼配置比較偏向專業投資人的範圍

對於一般的投資人其實沒什麼真的需要去理解它的必要性,就如同前面說的,「正常情況下」就避開就對了

結論

依慣例,文章太長,整理一下重點

- 股市下跌會造成 VIX 指數上升,兩者有因果關係

- VIX 大致符合未來30天市場波動性預期

- VIX 偏高無法準確預測股市上漲,但超額報酬都是發生在 VIX 偏高之後,「別人恐懼我貪婪」成立

- VIXY 和 SVXY 均不適合長期持有

- VIXY 做為大盤的避險有一定的作用,但會拖累整體報酬率

老哈自己有買 VIXY 嗎?

有...(默),其實在二月左右就想寫 TQQQ+TMF+VIXY 的回測文,還好沒寫,要不然就成了大型翻車現場文章

總之投資這種高波動的商品,還是要去了解原理和特性,如果真的搞不懂或不想搞懂的話,那還是建議避開吧

備註

- 此資料僅為歷史數據模擬回測,不為未來投資獲利之保證。【免責聲明】