eToro 帳號 QQQpro 投資組合原理

這篇是舊文,原文發表於已經關閉的舊BLOG,時間是 2020-02-04,舊BLOG沒幾篇文章,本來是不想留的,但基於 QQQpro 改投資組合,所以留下原先的文章做為記念

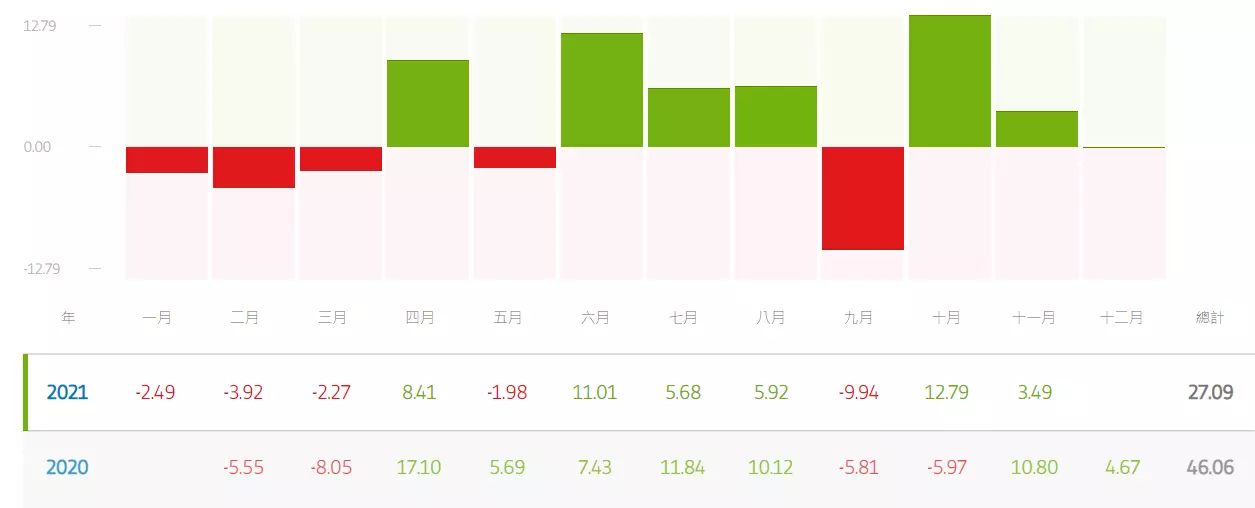

這個投資組合實戰時間為 2020-02-11 ~ 2021-11-12,合計 1年9個月的時間,總報酬率為 85.6%,分月報酬率從 eToro 截圖如下,算是功成身退了,未來將由更強悍的 QQQpro max 接手

為什麼取名為 QQQpro

顧名思義就是它的對照組就是 QQQ (Nasdaq指數ETF),其實它的組成很簡單,使用 TQQQ (三倍做多Nasdaq指數) 和 TLT (20年期以上美國公債ETF),約為1:2的比例,不定時做再平衡

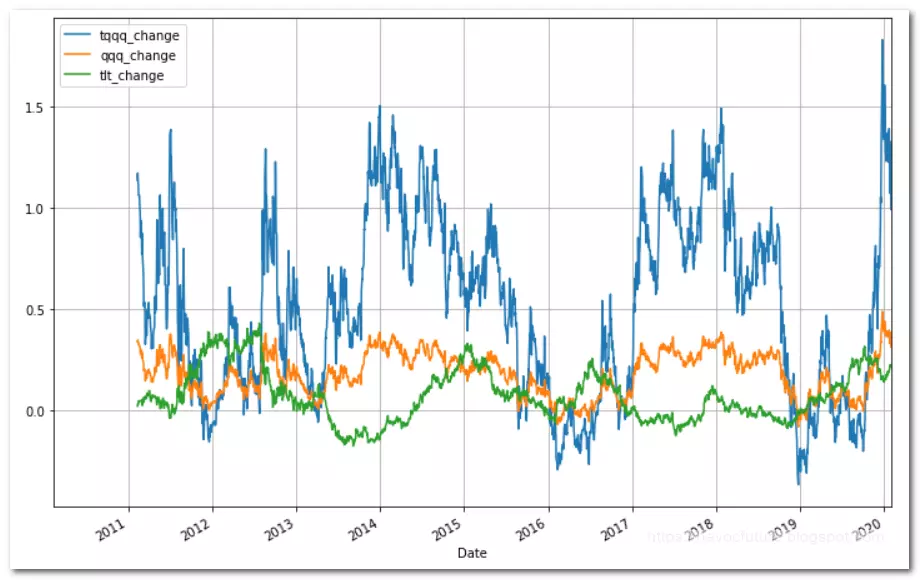

原理很簡單,先看一下TQQQ, TLT 和 QQQ的關係

統計時間: 2010-02-11 ~ 2020-01-31

持有「252交易日(約為一年)」的報酬率

數據統計

相關係數

1) TQQQ vs QQQ

從數據上來看 TQQQ 績效追的相當不錯,兩者相關係數為 0.99,幾乎就是同漲同跌

TQQQ 的年化報酬率為 53.20%,QQQ為 18.73%,約為 2.84倍

TQQQ 的波動為 50.92%,QQQ為17.19%,約為 2.96倍

三倍做多沒有騙人,報酬率和波動都差不多是三倍

所以投資組合中只要有 1/3 的 TQQQ,就約當有 QQQ 的全部報酬,當然波動也是..

2) TLT vs QQQ/TQQQ

為什麼選 TLT 的原因在於 TLT 和 QQQ/TQQQ 的負相關

從數據上來看分別為 -0.28/-0.34

負相關的意義在當QQQ下跌時,TLT常常是上漲的,當然反之亦然

所以當1/3的TQQQ 加上 2/3的TLT

我預期的年化報酬率應為 0.532*0.333 +0.0867*0.666 = 23.49%

而因為彼此之間的負相關特性,波動/風險 不會呈比例上昇,反而有下降的可能

實際狀況呢 ? 就寫支程式來回測吧...

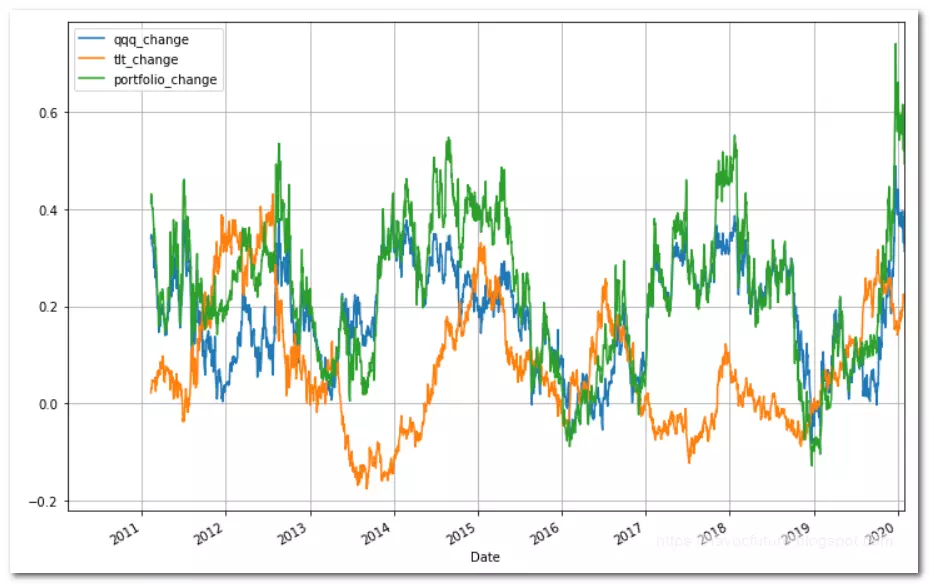

設定初始比例為 0.35:0.65,當TQQQ上漲超過比例0.42或下跌超過0.28時做再平衡

測試時間一樣為 2010-02-11 ~ 2020-01-31,總共再平衡26次

持有「252交易日(約為一年)」的報酬率

數據統計

相關係數

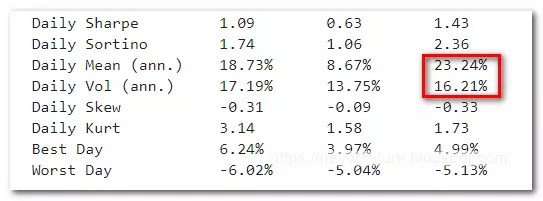

綠色線為組出來的投資組合,紅框框出來的是投資組合的報酬和波動

實際回測的報酬率為23.24%和剛才「預測」的23.49%很接近

更重要的是波動為16.21%,甚至比QQQ的17.19%還要小 !!

然後相關係數為 0.87,兩者走勢是很相近的

簡單說,QQQpro是個和QQQ 走勢相近,但報酬更高,風險更小的投資組合

基本上是可以完全取代QQQ的

潛在問題在於TQQQ成立的時間太短,沒有經過股災的檢驗

(p.s.不是我不測2008,是因為沒有數據可以測試)

但在2008股市崩盤時,TLT是大漲的,QQQpro表現應該會比QQQ來的好

注意,比較好是指賠的比較少,不是指會賺錢

至於應該放多少比重到這個投資組合,看個人承擔風險的能力吧

注意,雖然有 2/3 的債券,但QQQpro走勢仍然是偏向和股市同方向,還是有一定的風險存在

如果你原本就是錢全放股市的人,QQQpro很適合你

如果你要求的是更穩定,可以考慮我的主帳號 havocFuture