All Weather Portfolio 全天候投资组合,简介和数据回测

All Weather Portfolio 全天候投资组合

All Weather Portfolio 在国外算是很有名的投资组合,由全世界最大的避险基金桥水基金创办人Ray Dalio提出,如同它的名字,它期望的是不管牛市、熊市、通膨、通缩,这个投资组合都能有不错的效果

我第一次知道这个投资组合是看到 Mr. Market 的这篇文章: 【如何开始一个20年长期ETF资产配置投资计画?我实际示范给你看】,基于职业病,看完了这篇文章,我第一个反应是替它做回测..XD,跑完回测其实我有楞一下。可以直接讲结论,我个人认为这个这个资产配置计画一定能活得比 eToro 久(喂,这是什么结论啊)

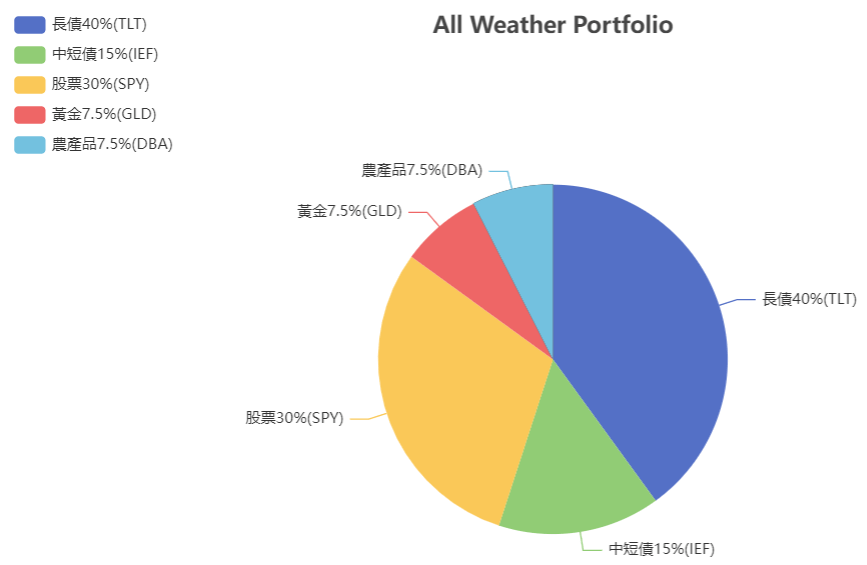

投资组合比重

All Weather Portfolio 组成如上图,ETF 的选择我是参考 Mr. Market ,只有把IVV和ITOT换成 SPY,然后把比重调回原始的比重而已

回测时间: 2007-01-05 ~ 2022-02-11 (约15年)

投资组合在比重超过原来设定的20%时做再平衡,ex: 原SPY设定30%,则在超过36%或跌破24%时做再平衡,15年来需再平衡19次

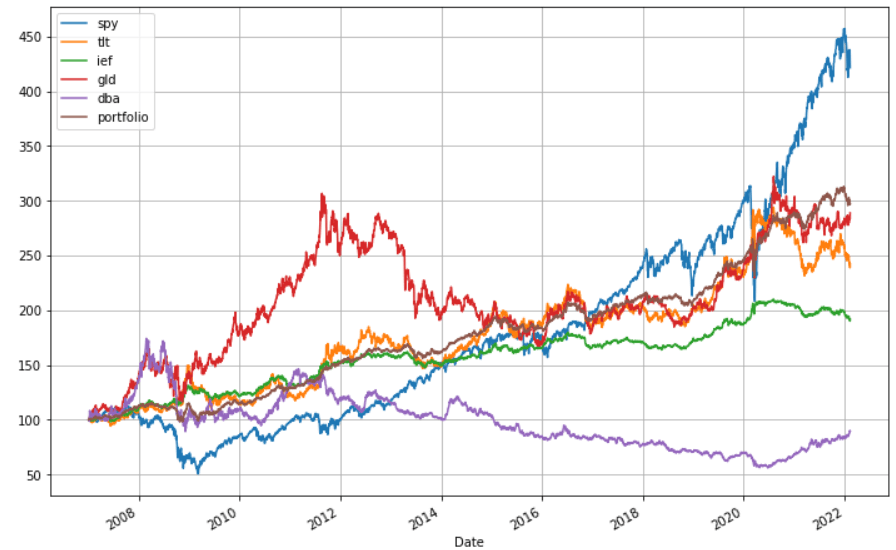

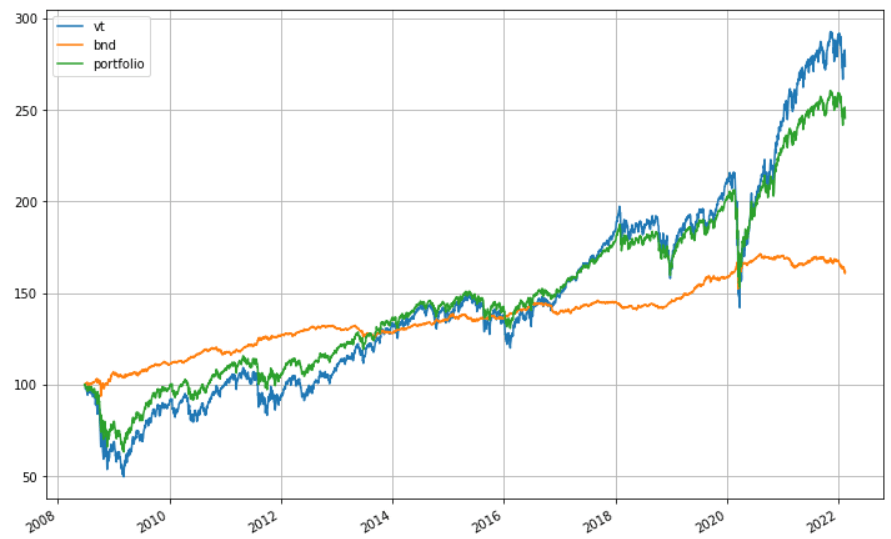

走势��图

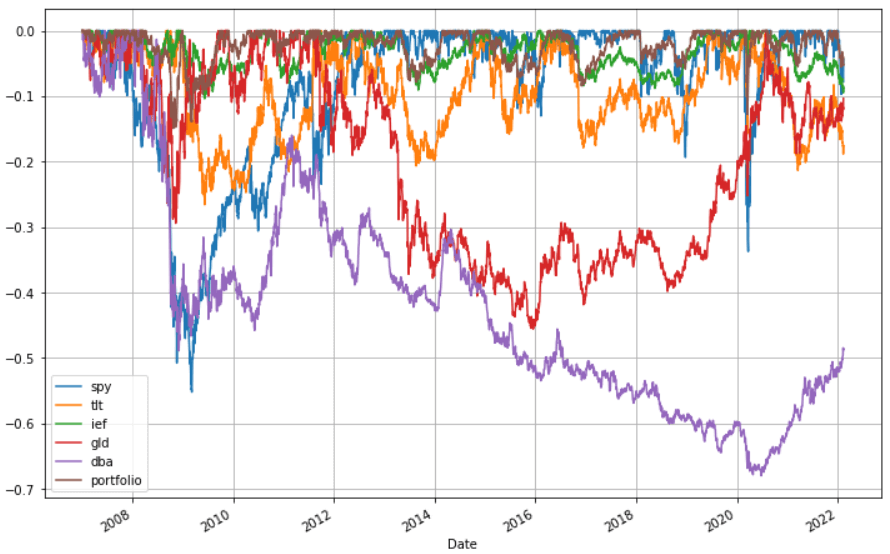

最大亏损

| ETF | 总报酬率 | 最大亏损 | CAGR | 年化报酬率(Daily) | 年化波动率(Daily) | 夏普值(Daily) |

|---|---|---|---|---|---|---|

| SPY | 321.65% | -55.19% | 10.00% | 11.58% | 20.20% | 0.57 |

| TLT | 142.32% | -26.59% | 6.04% | 6.96% | 14.81% | 0.47 |

| IEF | 92.03% | -10.40% | 4.42% | 4.54% | 6.62% | 0.69 |

| GLD | 188.86% | -45.56% | 7.28% | 8.62% | 17.82% | 0.48 |

| DBA | -10.52% | -67.97% | -0.73% | 0.77% | 17.37% | 0.04 |

| All Weather | 197.03% | -14.92% | 7.48% | 7.50% | 7.51% | 1.00 |

小评

- 年化报酬率 7.48%,不特别突出,输同时间投资大盘的年化报酬率为 10%

- 亮眼的是最大亏损为 -14.92%,

这差不多是可以放心放退休金的等级了 - 波动率仅 7.51%,夏普值为 1.00,都相当不错

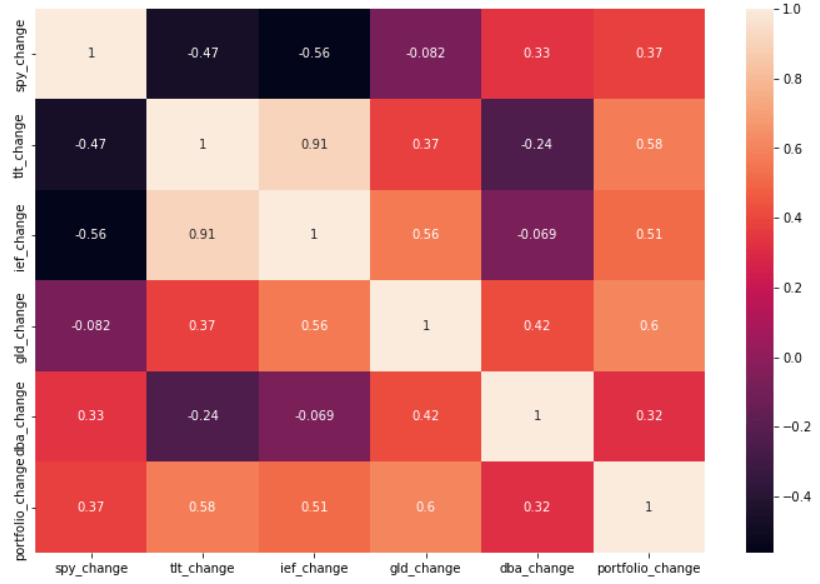

相关系数

其实我认为 All Weather Portfolio 的重点在这些标的的相关系数,以下为持有一年(252个交易日)的相关系数,条件一样为持有一年

怎么解读?我在前面的文章【资产为什么要配置债券?回测S&P500加20年期以上美国公债ETF】有提过 SPY 和 TLT 的负相关性,从这张图可以看出 SPY 和 GLD(黄金)几乎为零相关,和 DBA(农产品)也属低度相关

直接看最下面一排 portfolio 和其他标的的相关系数,完全落在 0.3~0.6 之间,换言之这个投资组合,股票大涨大跌没它的事,债市大涨大跌没它的事,黄金大涨大跌也没它的事,从走势图看,它就是缓步的慢慢往上

对照组 VT(0.7)+BND(0.3)

当然投资组合的对手就不应该是单个 ETF,而应该是另一个投资组合,这次选择的对照组是VT + BND,VT + BNDW 应该是目前在台湾最主流的投资组合,BDNW 的时间太短了,所以我回测用的是 BND 而非 BNDW,但我认为差距应该也不大才对

回测时间: 2008-06-26 ~ 2022-02-11 (约13年半)

VT 成立时间为 2008-06,回测时间就是从 VT 成立后至这篇文章撰写的上星期五,约13年半的时间,一样投资组合在比重超过原来设定的20%时做再平衡

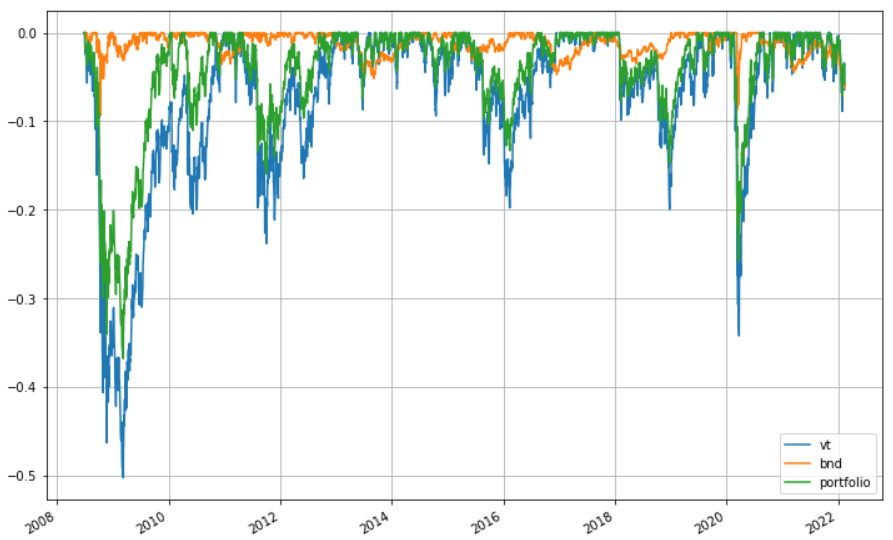

走势图

最大亏损

| ETF | 总报酬率 | 最大亏损 | CAGR | 年化报酬率(Daily) | 年化波动率(Daily) | 夏普值(Daily) |

|---|---|---|---|---|---|---|

| VT | 173.82% | -50.26% | 7.67% | 9.75% | 21.66% | 0.45 |

| BND | 61.74% | -9.31% | 3.59% | 3.65% | 4.82% | 0.76 |

| Portfolio | 145.49% | -36.81% | 6.81% | 7.74% | 15.14% | 0.51 |

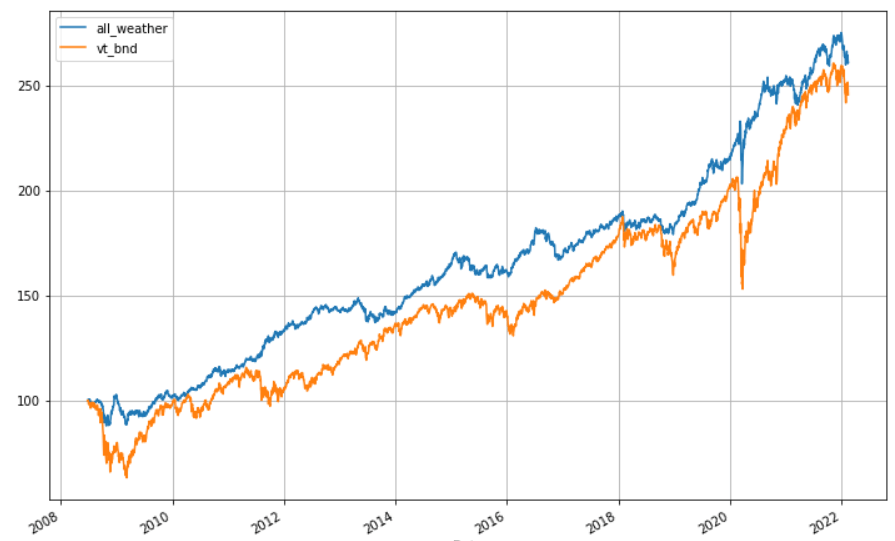

All Weather vs VT+BND

为了做对照,我把两个投资组合的回测时间调成一致,都是 2008-06-26 ~ 2022-02-11,同 VT+BND

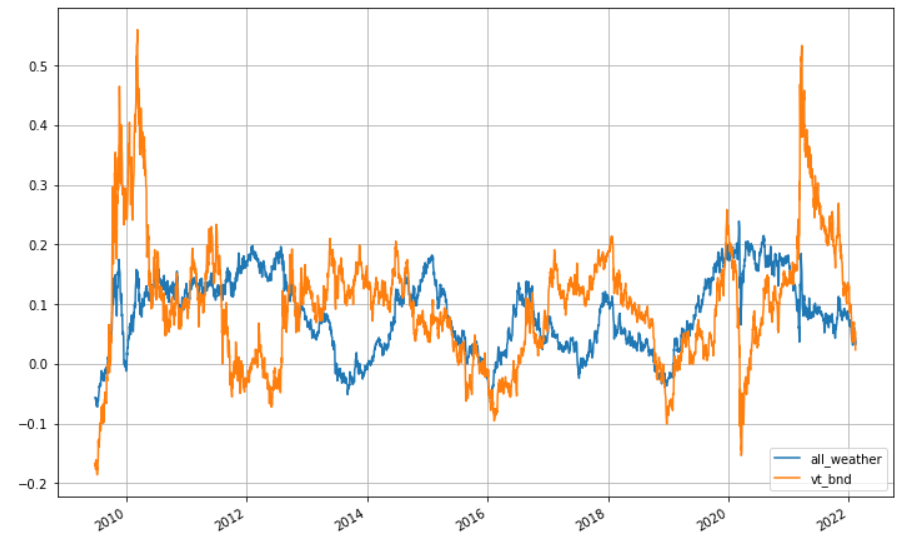

走势图

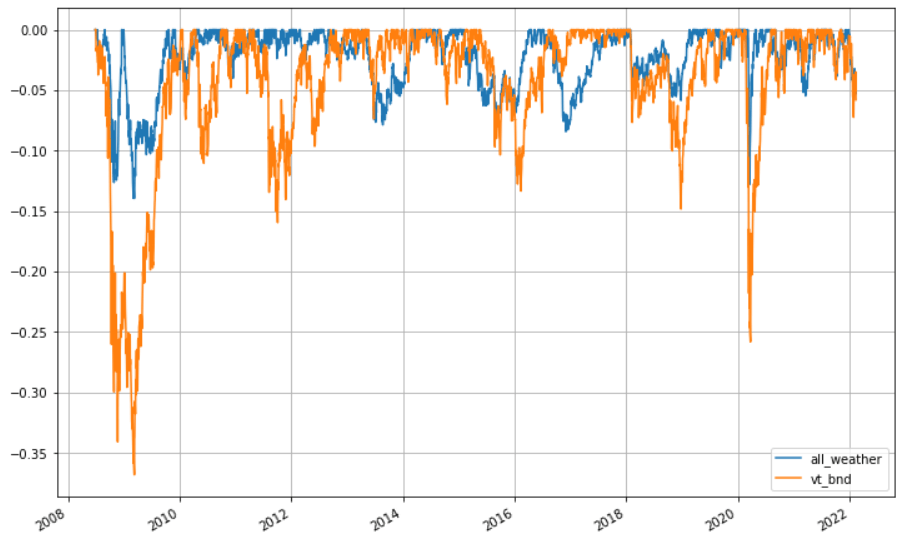

最大亏损

| ETF | 总报酬率 | 最大亏损 | CAGR | 年化报酬率(Daily) | 年化波动率(Daily) | 夏普值(Daily) |

|---|---|---|---|---|---|---|

| All Weather | 160.95% | -13.96% | 7.29% | 7.33% | 7.63% | 0.96 |

| VT+BND | 145.49% | -36.81% | 6.81% | 7.74% | 15.14% | 0.51 |

小评

- 两者报酬率相当,都在 7%左右

- All Weather 的波动大概只有 VT+BND 的一半,最大亏损只有 1/3,夏普值约为 2 倍

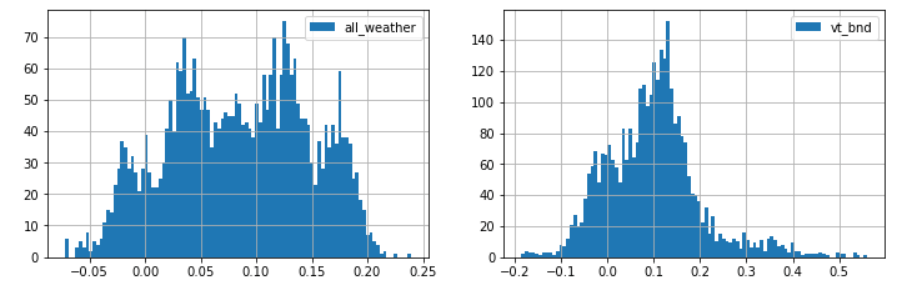

持有一年的报酬率

持有一年的报酬率散布图

一共3433笔资料,X轴为报酬率,Y轴为落在这个报酬率的资料笔数,光从X轴的数字来看,就可以看出 All Weather 明显集中很多,代表波动及风险相对小很多

所以结论是?

从哪里可以追踪 All Weather Portfolio 的绩效?

Mr. Market 的 eToro 其实就是 All Weather 的微调版:连结(非业配,事实上我 blog 的流量也没有业配的条件),不过他做了些调整,像拿掉 DBA 和稍微降低债券比例,但大致还是和 All Weather 很接近

看它的跟单人数是一件很有趣的事,可以发现当股票跌时,它的跟单数就会上升,当股票涨时,跟单人数就会下降,蛮符合人性的.. XD

老哈自己有配置 All Weather Portfolio 吗?

答案是:没有

你在装肖维,文章写了一堆,把它讲的多好,结果自己没买?

老话一句,投资市场没有绝对的对和错,只有适不适合,All Weather Portfolio 大概是我回测过除了单纯持有债券外,波动率最小的投资组合,他代表的是风险很小,但同样的代表报酬不高,从上面持有一年的报酬率散布图来看,这个投资组合几乎不可能年报酬率25%以上,如果你年纪是二、三十岁,有固定收入,资产没有破百万,我建议你直接忘掉这个投资组合。但如果你已经有一定年纪,有一定资产,甚至是在退休金找投资标的,它就很值得考虑

备注

- 此资料仅为历史数据模拟回测,不为未来投资获利之保证。 【免责声明】