高股息ETF是好的投資標的嗎?完整回測高股息ETF 0056 過去16年歷史股價報酬表現

最近投資市場最熱門的討論大概就是高股息 ETF 了,從 00919、00929、00939 到 00940 之亂,在媒體的宣傳鼓吹下,投資人似乎找到難得一見的投資標的,連幾個平常投資很保守的朋友都想把定存解約轉到高股息 ETF 下

高股息 ETF 真的那麼好嗎?事實上高股息 ETF 並不是什麼新的投資標的,台灣最早的高股息 ETF 是 0056,成立於 2007 年,這��篇文章會解釋一些基本的高股息 ETF 觀念,然後回測 0056 的歷史績效

在回測 0056 之前,先來聊聊幾個「基本」觀念

殖利率不等於報酬率

在一些媒體的文章會看到一些似是而非的觀念,像是強調高股息 ETF 殖利率很高,將股息再投入可以得到複利的效果...etc ,事實上殖利率和報酬率是完全不一樣的概念

什麼是股票殖利率?

其實單純只說「殖利率」時,比較常說的是債券殖利率,但這篇文章只會談股票殖利率

股票殖利率用來衡量特定一檔股票的「股票股利回報率」,高殖利率股票代表只是「可領取的股利比較高」,和報酬是沒有關係的

這個網站有個【股票殖利率計算機】,可以計算股票的現金和股利殖利率,以及除權和除息後的股價,歡迎使用

發放股利時淨值不變

在使用 股票殖利率計算機時,會發現不管發放的現金還是股息,在發放前和發放後的淨值是一樣的,也就是報酬率等於 0,發放現金股利比較像是幫你把股票換成現金,把股息再投入像是把現金再換成股票,不管怎麼換淨值都是一樣的,少的只有繳交的稅金和交易手續費

股票填權填息不一定會發生

什麼叫股票填權填息?簡單說就是原本股價 100,發放現金 5,除權後股價剩 95,只要股價從 95 漲回 100,這個動作叫填權,這樣等於賺了現金股利 5,但是股價沒變

這個前提是股價要能從 95 漲回 100,股價能不能從 95 漲到 100 和股票有沒有除權息是沒有關係的

0056 vs 0050 績效回測

先談了一些基本觀念,主要是說明發放多少股利和報酬率是不相關的,至於高股息 ETF 到底有多少報酬率?這裏回測 0056 從上市到現在的歷史報酬率,然後用 0050 做為對照組,均採用股息全部再投入,不計算稅金和交易手續費

回測時間:2008-01-02 ~ 2024-04-19 (十六年又三個月),資料來源為 yfinance,工具為 ffn

不多說廢話,直接上績效圖

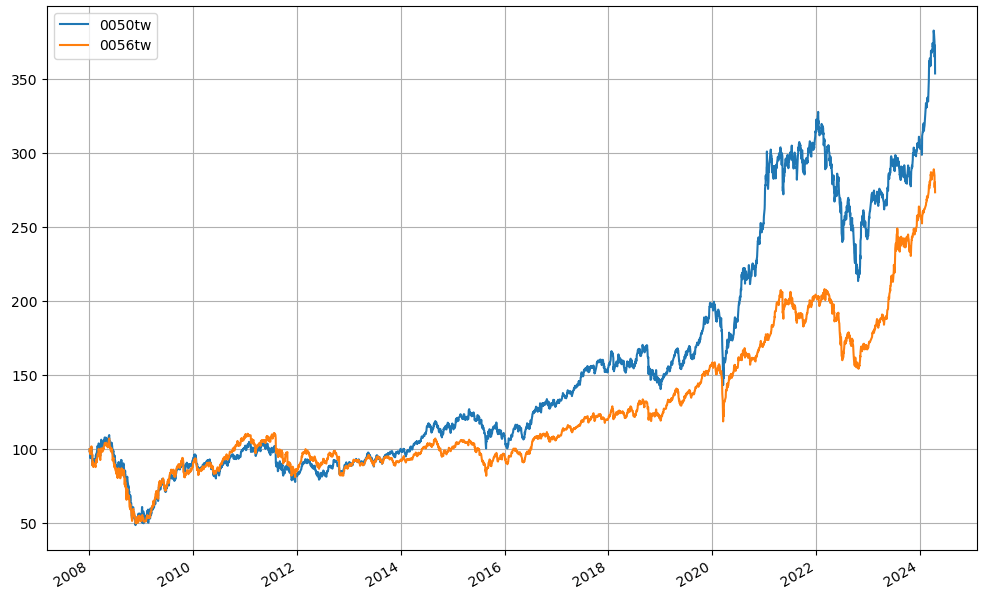

0056 vs 0050 走勢圖

藍線為 0050,橘線為 0056

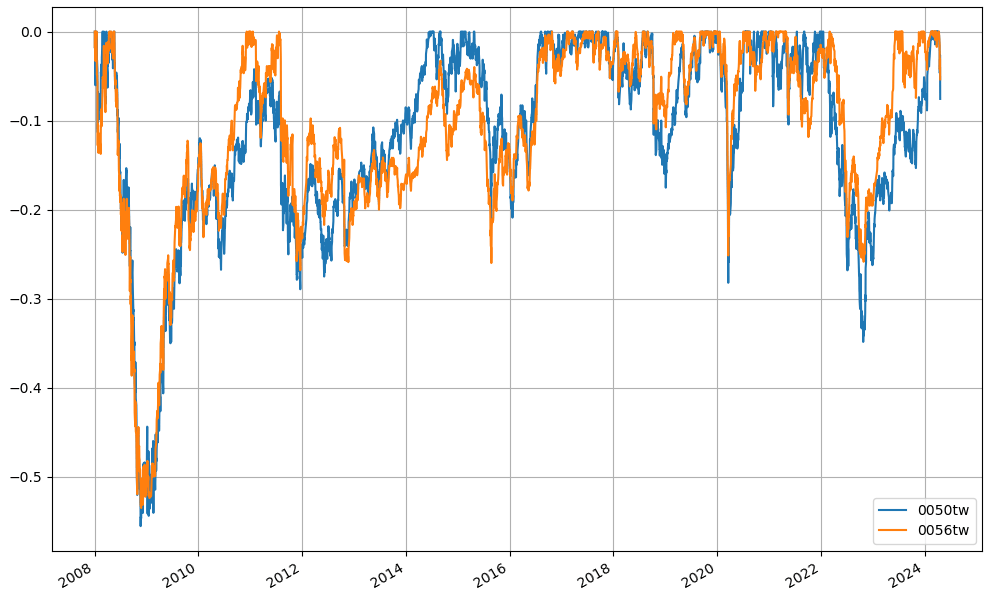

0056 vs 0050 最大虧損

| ETF | 總報酬率 | 最大虧損 | CAGR | 年化報酬率(Daily) | 年化波動率(Daily) | 夏普值(Daily) |

|---|---|---|---|---|---|---|

| 0056 | 173.70% | -53.52% | 6.37% | 7.71% | 16.49% | 0.47 |

| 0050 | 254.02% | -55.55% | 8.07% | 10.36% | 21.94% | 0.47 |

其實 0056 運氣有點不好,在發行不久就遇到 2008 金融風暴,股價直接腰斬,最大虧損為 -53.52% 和 0050 差不多,扣除 2008 之外,最大虧損約在 -25% ~ -30% 左右, CAGR 為 6.37%,和 0050 的 8.07% 有 1.7% 的差距,年化報酬率和年化波動率 0056 都略低於 0050,夏普值差不多,都是 0.47

從這個數據來看,兩者各有優缺點,不過 CAGR 之間的差距有 1.7%,以十六年這麼長的數據來看,兩者的績效算是有差距的,何況這份數據沒有計算再投入的交易成本,加下去後差距會更大,再來看一些進階數據

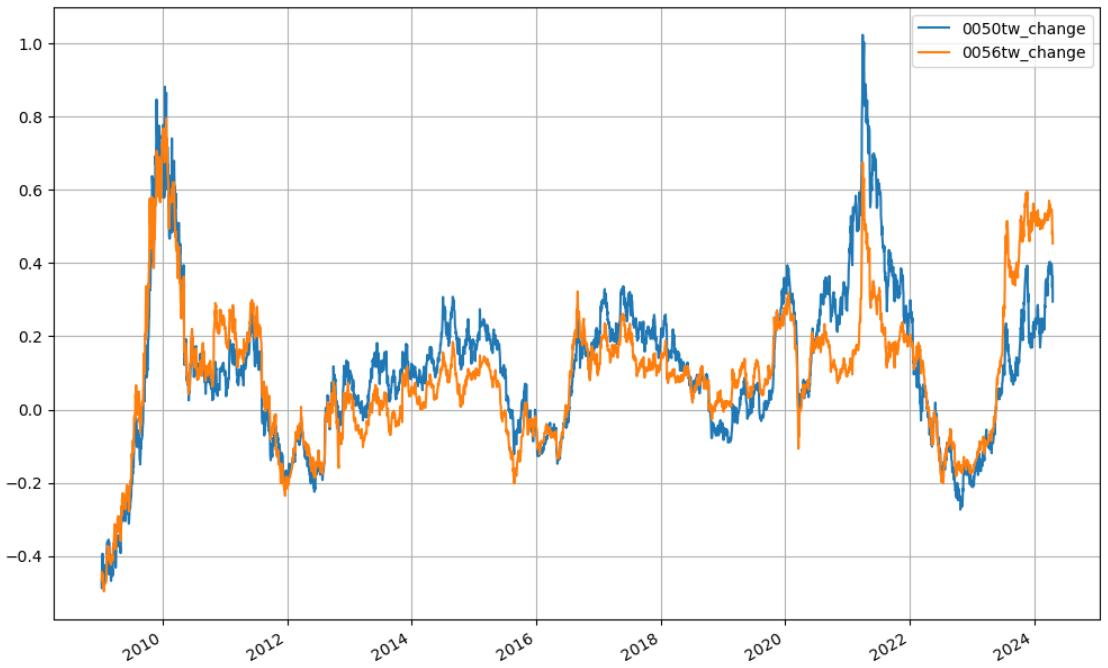

0056 vs 0050 持有一年報酬率

藍線為 0050,橘線為 0056

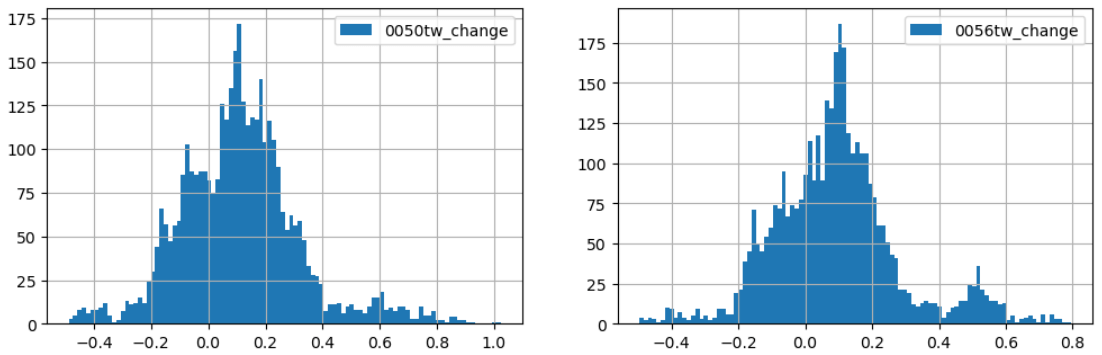

0056 vs 0050 持有一年報酬率分佈圖

左邊為 0050,右邊為 0056

看的出來兩者都是常態分配,兩者的相關係數在 0.85 左右,算是中高度相關,0050 大部份的時間報酬率都略高於 0056,比較值得注意的是這一、兩年 0056 的績效明顯比 0050 好不少

這說明什麼?投資人記憶常常是短暫的,最近的高股息 ETF 為什麼會這麼熱門,因為這一、兩年的報酬率真的很好,不過從歷史的回測的數據來看,高股息 ETF 這一、兩年的報酬真的就是例外,請不要把它當成常態來看待

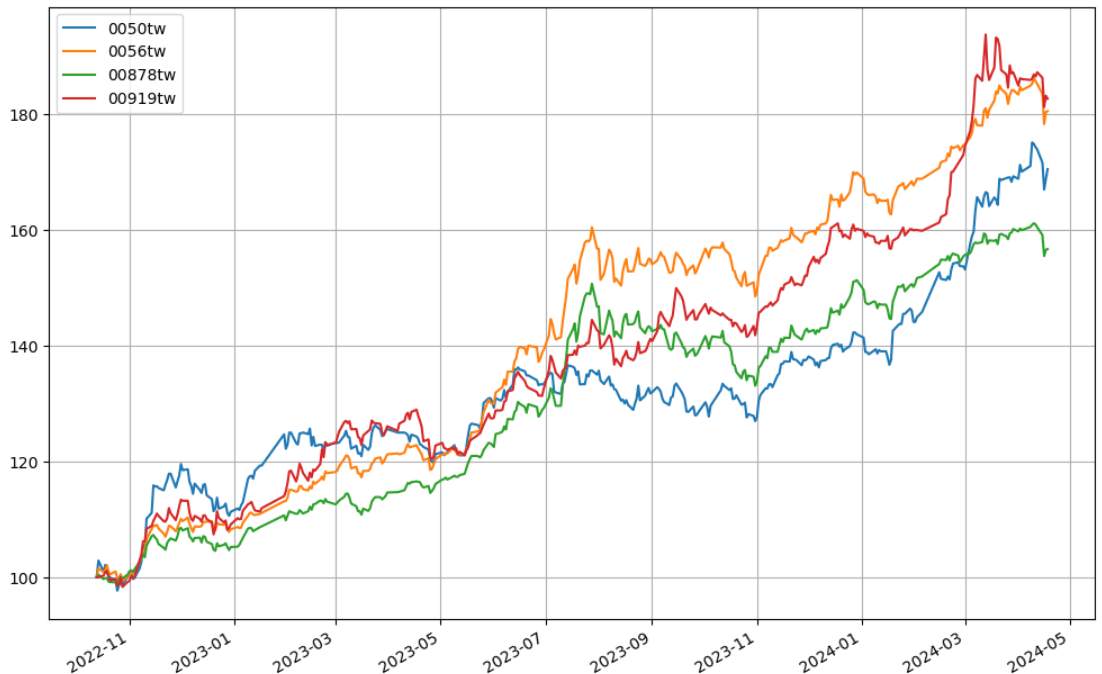

0056 vs 00878 vs 00919 績效回測

再來看一下另兩個市值較高的高股息 ETF,00878 和 00919,回測時間:2022-10-13 ~ 2024-04-19

由於另兩支 ETF 成立時間都不長,就純粹當參考就好,比較意外的是雖然三支 ETF 都強調是高股息,但報酬率相關係數不並是很高,約 0.6~0.8 之間而已,看起來選股邏輯雖然是一樣的,但還是各選各的,沒有什麼一致性在,想要投資這類型 ETF 的投資者還是需要去比較一下持股的成份

高股息ETF 到底能不能買?

先說這是個人觀點

我一直認為很多投資不是好不好,而是適不適合,年紀輕資產少的人適合高風險高報酬的投資標的,年紀大資產多的人就要找低風險穩定報酬的商品,不過高股息 ETF 真的是有點尷尬的商品,論報酬不夠高,單獨投資個別風險也不算小,資產配置也沒有風險分擔的作用,它的賣點大概就是發放現金而已,

但是發放現金不見得是好處,不僅是不影響報酬,還有稅金和二代健保費的問題,此外如果要股息再投入,還有額外的稅金和手續費。想來想去比較合適投資的大概只有高資產但沒有固定收入現金流的人,ex 已經財務自由需要每年從股票提領現金當生活費的人,可以省去賣股票的麻煩吧

結論

- 回測十六年績效,採用股息全部再投入,不計算稅金和交易手續費,0056 的年報酬率(CAGR)為 6.37%,對比同時間的 0050 為 8.07%,兩者是有差距的

- 這一、兩年 0056 的績效明顯比 0050 好,這個報酬率是例外,請不要當成常態來看待

- 不同高股息 ETF 的報酬率有一定差異,想要投資還是需要去比較一下持股的成份

備註

- 此資料僅為歷史數據模擬回測,不為未來投資獲利之保證。【免責聲明】